目次

日産旧子会社「マレリ」が負債1兆円超

事業再生ADRで4500億円の債権放棄

かつて日産自動車の子会社として、長い間、日産の部品製造を担っていた「カルソニックカンセイ」。米投資ファンドに買収され「マレリ」へと生まれ変わり、売上高世界7位を誇っていた大手自動車部品メーカーだったのですが、経営不振に陥いり多額の負債を抱えるようになりました。

かつて日産自動車の子会社として、長い間、日産の部品製造を担っていた「カルソニックカンセイ」。米投資ファンドに買収され「マレリ」へと生まれ変わり、売上高世界7位を誇っていた大手自動車部品メーカーだったのですが、経営不振に陥いり多額の負債を抱えるようになりました。

本記事ではマレリが事業再生ADRへと追い込まれていった理由を明らかにしていきます。

負債額1.1兆円で事業再生ADRを申請

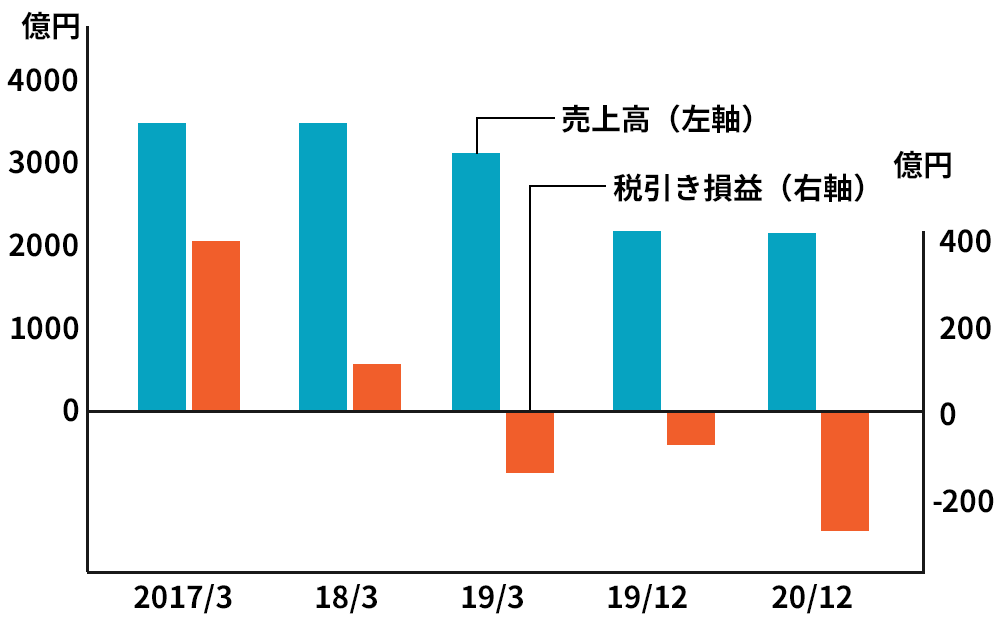

グループ全体で売上高1兆2660億円を誇っていたマレリですが、2019年3月期から2020年12月期(2019年12月期は9カ月の変則決算)まで3期連続の赤字(2021年12月期も赤字と予想)を発生させていました。関係が深かった日産自動車が経営不振に陥っていたことに加え、コロナ禍で世界的な自動車生産台数激減のしわ寄せを受けたのです。

その結果、製造業としては過去最大規模となる約1兆1000億円規模の債権額を抱え、2022年3月1日に事業再生ADR制度の利用を申請することとなりました。

2022年5月には親会社である米投資ファンド「KKR」をスポンサー(支援企業)に選定し、約4500億円の債権放棄を金融機関に求めています。マレリでは今後、国内外で3000人の従業員削減やヨーロッパ中心となる生産拠点の閉鎖など大規模なリストラ案を提示しており、債権への道のりは厳しいといわれています。

マレリ(旧カルソニックカンセイ)の歩み

| 前身は日産系車部品メーカー「旧カルソニックカンセイ」 | |

|---|---|

| 1938年 | 日本ラジエーター製造(旧カルソニックの前身)が創立 |

| 1954年 | 日産自動車が資本参加 |

| 1956年 | 関東精器(旧カンセイの前身)が創立 |

| 2000年 | 日産系のカルソニックとカンセイが合併、カルソニックカンセイに 日産の連結子会社になる |

| 2015年 | 2016年3月期の連結売上高1兆円到達 |

| 2017年 | 日産から独立し、米投資ファンドKKRの完全子会社化、上場廃止 |

| 2019年 | 伊自動車メーカーFCAの自動車部品部門マニエッティ・マレリを買収。「マレリ」に社名変更 |

| 2020年 | 新型コロナウイルスによる経営不振により、KKRと邦銀から1300億円を増資、及び借入れ |

| 2022年3月 | 事業再生ADRを申請 |

| 同5月 | KKRがスポンサーに決定 |

| 同6月 | 中国系の金融機関からの同意が得られず、ADRは不成立 |

| 同7月現在 | 簡易再生手続きへ移行 |

自動車部品メーカー大手であるマレリはもともと、自動車用ラジエーターを製造する「日本ラヂヱーター株式会社」として1938年に日本で創業されました。1988年にカルソニック株式会社と社名を変更。2000年には同じく日産自動車系列の自動車部品メーカー「株式会社カンセイ」と合併して、カルソニックカンセイ株式会社となります。

2005年には日産自動車の連結子会社となりましたが、2017年に日産自動車は米投資ファンドであるKKRに全株式を売却した後に現・ステランティス N.V.であるFCA(フィアット・クライスラー・オートモービルズ)の自動車部品部門 「マニエッティ・マレリ」を買収。経営統合を行い、社名をマレリ株式会社へと変更したことで、売上高世界7位の自動車部品メーカーが誕生したのです

現在では日産自動車の資本はまったく入っていませんが、これまでの経緯から今でも日産自動車との関係が深く、取引も日産自動車に大きく依存している自動車部品メーカーとなっています。

また、FCA傘下だったマニエッティ・マレリは日本ではあまり馴染みがないかもしれませんが、1919年にイタリア・ミラノで設立された歴史ある老舗自動車部品メーカーです。モータースポーツへの部品供給も行っており、F1レースではフェラーリのスポンサーを行っていたことでヨーロッパでは知名度の高いメーカーでした。

米投資ファンドKKRが7200億円で買収

マレリは、米投資ファンド「KKR」傘下だったカルソニックカンセイがマニエッティ・マレリを約7200億円で買収したことで誕生した企業です。このような大きな金額で、マニエッティ・マレリを買収するに至った経緯はなんでしょうか。

マレリは、米投資ファンド「KKR」傘下だったカルソニックカンセイがマニエッティ・マレリを約7200億円で買収したことで誕生した企業です。このような大きな金額で、マニエッティ・マレリを買収するに至った経緯はなんでしょうか。

2022上場を目指していた

長らく日産自動車系列であったカルソニックカンセイですが、カルロス・ゴーン氏のリストラ策により2017年にKKRに全株式を売却。KKR傘下に入り上場を廃止していました。

その当時のKKRジャパン社長「平野博文氏」は強気の姿勢を持っており、「2021年までに営業利益率で業界トップ10以内を目指す」としてマニエッティ・マレリを買収したのです

当時の年間売上高としては、カルソニックカンセイとマニエッティ・マレリの2社を併せて2兆円規模となっていました。2022年をめどに東京証券取引所への上場を目指すとしており、統合されたマレリは順調な船出をするかのように見えていたのです。

米国ファンドKKRとは?

米投資ファンド「KKR」とは、3名の創立者の名前である「コールバーグ・クラビス・ロバーツ」の頭文字を取って1976年に設立されました。同社は、LBO(レバレッジド・バイアウト)を使用した案件としては最大の250億ドルで食品・タバコメーカー「RJRナビスコ」を買収したことでも有名です。

同社の日本法人であるKKRジャパンでは、パナソニック ヘルスケアやPioneer DJ、日立工機、日立国際電気、西友などの大型投資案件を手がけています。

マレリについても同社の大型投資案件の1つなのですが、KKRが実質的に経営を率いていたので、経営再建に際してスポンサーになることへの反発の声も上がっています。

なぜ資金繰りは悪化したのか?

(出典:日経ビジネス)

マレリの前身であるカルソニックカンセイは2017年までは好調な業績で推移していたものの、マニエッティ・マレリ買収に乗り出した2019年3月期から赤字決算となっています。以降、赤字決算が続き、4期連続で赤字を出しているのです。

設立当時は好調かのように見えたマレリの資金繰りは、なぜ悪化していったのでしょうか。

7200億円の買収が負担に

まず最大の原因は、2019年にマニエッティ・マレリを7200億円で買収したことが挙げられます。カルソニックカンセイとマニエッティ・マレリの経営統合前の資料では、統合会社の売上高を約1兆9750億円としていました。しかし統合したマレリの2020年12月期売上高は1兆2660億円です。

売上高が下がっている状況の中で7200億円の買収金額が大きな負担となっていました。日本国内工場の閉鎖や埼玉県さいたま市にある本社ビル売却などを行い、コスト削減のために動いてきてはいました。しかしマニエッティ・マレリ側の欧州での拠点閉鎖については、現地の労働組合から強い反発にあって先送りされてきました。2社経営統合により過剰となってしまった生産設備も残ったままでした。

また製品や会社機能など、マニエッティ・マレリ側との重複を解消する統合作業が遅れており、これも業績不振の一因だといえます。

頼みの日産の凋落

2017年にKKRの傘下に入り日産自動車の系列でなくなったカルソニックカンセイですが、取引ベースでは日産への依存が続いていました。日産を主な取引先とするカルソニックカンセイと、欧米の自動車メーカーを主な取引先とするマニエッティ・マレリが経営統合して設立されたマレリについても、売り上げは日産に頼っていました。

2017年にKKRの傘下に入り日産自動車の系列でなくなったカルソニックカンセイですが、取引ベースでは日産への依存が続いていました。日産を主な取引先とするカルソニックカンセイと、欧米の自動車メーカーを主な取引先とするマニエッティ・マレリが経営統合して設立されたマレリについても、売り上げは日産に頼っていました。

しかしその大口取引先である「日産自動車」自体が業績不振を続いていました。さらに2020年春以降になると、コロナ禍によって日産自動車だけでなく自動車業界全体の生産量が減少したことで売上高も下がっていたのです。

半導体不足、コロナ禍の自動車生産量減少が追い打ち

コロナ禍が続いたことにより、世界的に半導体の生産量が落ち込んでいきました。そのために半導体不足が続き、自動車の生産調整が余儀なくされています。

同時に、新型コロナウイルス感染拡大による大都市のロックダウンが続いたことによって自動車工場が稼働できなくなり、自動車生産量減少したことも追い打ちをかけていました。

EV対応の遅れ

欧州を中心に自動車のEV(電気自動車)シフトが行われています。ガソリン車向けの部品生産が主力だったマレリではEVへの対応が遅れていました。このことも業績原因の一因です。

欧州を中心に自動車のEV(電気自動車)シフトが行われています。ガソリン車向けの部品生産が主力だったマレリではEVへの対応が遅れていました。このことも業績原因の一因です。

近年ではEVを視野に入れた研究開発も加速させており、EVを走らせる動力ユニット「eアクスル」の開発を進めてはいますが遅きに失した感もあります。

ウクライナ侵攻でロシア工場がストップ

さらに追い打ちをかけたのが、2022年2月24日から開始されたロシアのウクライナ侵攻です。

マレリはロシア・サンクトペテルブルクの日産工場の中に運転席のコックピットモジュールなどの製造拠点を持っていました。しかし、ウクライナ侵攻を受けて日産が工場を停止したことで、連動してマレリもロシアでの生産停止となってしまったのです。

暗雲たちこめ事業再生ADRも茨の道

2022年3月1日に事業再生ADR制度の利用を申請したマレリ。それから3ヵ月の期間をかけてスポンサーの選定に向けた入札を実施しました。途中、スポンサーに手を挙げた外資企業もありましたが交渉は難航していました。

結果的に親会社であるKKRをスポンサーとする再建案が2022年5月31日に開催された債権者会議で説明されています。

主力のみずほ他26行の銀行団が合意

マレリのメインバンクはみずほ銀行であり、数千億円の貸出残高があるようです。そのほか、三菱UFJ銀行や三井住友銀行、日本政策投資銀行との取引がありました。

マレリのメインバンクはみずほ銀行であり、数千億円の貸出残高があるようです。そのほか、三菱UFJ銀行や三井住友銀行、日本政策投資銀行との取引がありました。

マレリでは2022年3月にすべての取引先金融機関を集め第1回の債権者会議を開催しましたが、そこではトラック向け熱交換器を製造する子会社の売却方針を示しています。

その上で、全取引先金融機関である26行の銀行団が同意したことで事業再生ADRが進められることになりました。

インド部品メーカーがスポンサーから離脱

KKRがマレリのスポンサーになる形で決定しましたが、当初はインド財閥で傘下に自動車部品会社を抱えるインドのサンバルダナ・マザーソン・グループも共同スポンサー候補として手を上げていました。

同時に、米投資ファンドであるベイン・キャピタルとアポロ・グローバル・マネジメント連合が共同スポンサー候補として手を上げています。

ベイン・キャピタルとアポロ・グローバル・マネジメント連合は資産査定に必要な時間が足りないとして詳細な再生計画案を提示できないためにスポンサー候補から離脱しました。

また、KKRの共同スポンサー候補であるサンバルダナ・マザーソン・グループについても、条件が合わないことから交渉中にスポンサーから撤退することとなりました。そのためにスポンサーはKKRのみと決定しましたが、 出資額は当初の想定から大きく減ることになっています。

このことはマレリ再建には大きな痛手となっています。

国内は工場閉鎖、本社売却の大規模リストラの一方、欧州のリストラ難航

2022年5月31日に開いた債権者会議では、マレリが大幅なリストラ案も提示しています。その内容は国内外で3000人を削減し、ドイツを中心に欧州の生産拠点を閉鎖する方針でした。

2022年5月31日に開いた債権者会議では、マレリが大幅なリストラ案も提示しています。その内容は国内外で3000人を削減し、ドイツを中心に欧州の生産拠点を閉鎖する方針でした。

しかし欧州における生産拠点の閉鎖やリストラはこれまでも提案されてきましたが、労働組合の反発にあって先送りされてきたものです。

リストラや生産拠点の閉鎖が実現しなければ、高コストの赤字体質から脱却はできません。世界的な原材料高を部品価格へ転嫁していくことも売上高の回復には重要です。

当初はマレリの事業再建計画に合意していた銀行団も、見通しの懸念から事業ADRが成立するか否かも流動的です。

鳴り物入りで企業を買収した強気な米投資ファンドでも、結果的に経営に失敗することもあります。事業再生ADRの難しさは過去の事例でも紹介していますので、参考にしてみてください。

事業再生ADRが頓挫、簡易再生手続きへ

日産の旧子会社である「マレリ」は、2022年3月に事業再生ADRを申請し、再建を目指していました。

日産の旧子会社である「マレリ」は、2022年3月に事業再生ADRを申請し、再建を目指していました。

ADR成立には債権者全員の同意が必要であるため、マレリは債権者会議を開催し、同時に事業再建のための計画をまとめます。

ですが5月にアメリカの投資ファンド「KKR」を再びスポンサーに選定したことが、債権者である金融機関から大きな反発を招くことになってしまいました。

元々親会社であったKKRは、マレリの経営統合を推し進めたにも関わらず、日産の受注減に対応しきれなかったことや、現状リストラが進んでいないといった経営手腕が問われており、今回のマレリの現状を招いた張本人ともいわれています。

さらに2017年のカルソニックカンセイとマニエッティ・マレリの買収・統合時の資金のほとんどが銀行からの借り入れであることも、金融機関関係者の不信感を招いたともいえるかもしれません。

特にみずほ銀行は3,600億円もの融資をマレリに対し行っており、コロナ禍の影響で低収益に苦しんでいる現状で回収が見込めないという問題を抱えており、他の金融機関も危機感を募らせています。

KKRがまた主要スポンサーとなることが決定した5月の時点で、金融機関側の反発が高まり、結果、6月24日の最終会議で中国系の金融機関からの同意が得られず、ADRは不成立となりました。

負債総額は約1兆2,000億円と製造業の破綻としては戦後最大規模ともいわれる今回のADRの不成立を受け、マレリは法的整理を東京地裁に申し立てました。

簡易再生手続きへの移行はレアケース

事業再生ADRは私的再生の一つであり、当事者同士の話し合いにより交渉が進められます。

事業再生ADRは私的再生の一つであり、当事者同士の話し合いにより交渉が進められます。

ですが今回の不成立により、法的整理に移行するしか方法がなくなってしまいました。

ですが今回のケースでは債権者会議で全員の同意は得られなかったものの、9割の債権者が再生計画に賛成しているという事実があります。

そのため、法的整理に踏み切れたともいえるでしょう。

さらに今回マレリが申し立てた簡易再生手続きは、法的整理と私的整理のそれぞれの問題点を改善する意味のある、昨年成立したばかりの企業再生の新しい解決方法です。

私的整理は当人同士の話し合いで手続きを進められ、企業の価値を損なわないメリットがありますが、事業再生計画に債権者全員の同意がなければいけないというデメリットがあります。

一方、法的整理は公平な手続きが可能ですが、必要となる書類や手続きが多いため、時間がかかるというデメリットがあります。

簡易再生手続きは民事再生手続きの特則ですが、ほとんど利用がないという現実がありました。

そこで企業の事業を守ることと、債権者の権利を守ることを目指し、企業再生ADRから簡易再生手続きへ移行できるよう法改正されたのです。

ですがこれほど大きな企業での適用は極めてレアケースといえます。

今回のケースが成功すれば、今後多くの企業が事業再生のための選択肢を増やすことが可能となるかもしれません。

マレリの経営再建の見通しはまだ立っていない

簡易再生手続きは債権者の5分の3の賛成があれば、再生債権の調査や再生事業計画の審査といった手続きなしに次の段階に進むことができるメリットがあります。

簡易再生手続きは債権者の5分の3の賛成があれば、再生債権の調査や再生事業計画の審査といった手続きなしに次の段階に進むことができるメリットがあります。

ただ、マレリが立案している事業再生計画が実行されるのは、簡易再生手続きが完了してからになります。

それまでは債務の返済義務は続くため、マレリにとっては苦しい経営が続きます。

さらに事業再建のために進められているリストラについても、労働組合の抵抗が強く計画通りに実行されていない現実も無視できません。

事業計画の通りに経営状態が改善されるとは言い切れませんが、コロナ禍やウクライナ情勢の関係で自動車業界が苦境に立たされている現状をみても、マレリの経営再建の見通しはまだ不透明なままといえるかもしれません。

再建計画の難航で銀行団が2回に及ぶ返済猶予を断行

その後も、マレリの再建計画は遅々として進まず、足踏み状態となっています。主要取引先である日産自動車やステランティスの業績悪化により部品の販売が低迷。業績は計画を下回り、保有資産の売却なども進んでいないためです。

2024年12月時点で、マレリが安定的に必要とする現預金は1000億円程度ですが、見込値では600億円程度にとどまっています。そのため、マレリは銀行団へさらなる運転資金の追加融資を要請しています。

この状況を受け、銀行団は180億円にのぼる借入金の元本返済を猶予することに合意。さらに2025年1月末、2回目の返済猶予を認めました。

CEO兼社長のデビッド・スランプ氏の経営手腕に注目

再建計画策定の遅れは信用不安にも発展しかねない状況ですが、2022年1月、ボルゼニウス・ベダ・ヘルムート氏から経営を引き継ぎ、CEO兼社長に就任したデビッド・スランプ氏は強気の姿勢です。

「2023年12月期、EBITDA(利払い前・税引き前・償却前利益)ベースでは黒字化している。過去12ヵ月の月間売上は伸展しており、収益性も改善している」と発言。今後は「集中とスピード」をキーワードに経営再建を行っていくと、宣言しています。

CASE(Connected=コネクティッド、Autonomous=自動運転、Shared & Service=シェアリング・サービス、Electric=電動化)への対応、半導体不足などの荒波に揉まれ、自動車業界自体が再編期を迎える中、マレリは正念場をどう乗り越えるのか。スランプ氏の経営手腕にも注目が集まるところです。

専門家との連携でワンストップの支援を実現!

みそうパートナーズ

永続的な発展・成長をし続ける「幹」を共に「創」るパートナーとなるために、お客様が目標を達成し自らの力で走り出すまで支えることを目標とする決意を社名に掲げているのがみそうパートナーズです。数多くの事業再生に携わった経験を持つプロフェッショナル集団として、全員が公認会計士の資格を持っており、監査法人で数々の成功実績を持つメンバーがお客様にあわせた支援を行います。外部からアドバイスやサポートをするだけでなく、お客様を支援するために共に考え、悩みながら最良の成果を出せるよう一貫したサービスを提供します。

関連記事

-

2025年12月22日堀正工業はなぜ一線を越えたのか? 300億円粉飾事件の全貌と「嘘」の代償

2025年12月22日堀正工業はなぜ一線を越えたのか? 300億円粉飾事件の全貌と「嘘」の代償2023年に発覚した堀正工業の粉飾倒産事件。「老舗の中堅商社が倒れた」という衝撃が走り、金融機関を巻...

-

2025年10月27日【実例から学ぶ】「AIサービス」オルツの110億円粉飾と経営陣逮捕の背景

2025年10月27日【実例から学ぶ】「AIサービス」オルツの110億円粉飾と経営陣逮捕の背景経済界を揺るがしたオルツ粉飾決算事件のような破産劇は、決して一部の特殊な企業だけの話ではありません。...

-

-

2025年05月29日【2025年最新版】旧ビッグモーターが会社分割方式でWECARSを設立!再生状況の動向を解説

2025年05月29日【2025年最新版】旧ビッグモーターが会社分割方式でWECARSを設立!再生状況の動向を解説「店頭の街路樹に除草剤を散布する」といった報道などで大きな騒動を呼んでいたビッグモーター。2023年...

-