2021年01月07日

再生スキームの種類について

事業再生という目標への道は一本だけではありません。さまざまなスキーム(計画・仕組み)があり、自社や事業の状況に適切なものを選ぶことで、より早く・着実に事業再生を果たすことができます。

事業再生という目標への道は一本だけではありません。さまざまなスキーム(計画・仕組み)があり、自社や事業の状況に適切なものを選ぶことで、より早く・着実に事業再生を果たすことができます。

逆に誤ったものを選択してしまうと事業再生に失敗するリスクも高くなります。

今回は事業再生のスキームにはどんなものがあるのか?詳しくご説明します。

事業再生のスキームはいくつか種類があり、企業や事業の状況に応じて選択すべきものが異なります。

代表的な事業再生スキームを6つ見ていきましょう。

リスケジュール

「リスケ」とも呼ばれます。「予定を変更する」という意味合いがあり、金融業界では借り入れの返済期間や条件を見直すことを指します。

「リスケ」とも呼ばれます。「予定を変更する」という意味合いがあり、金融業界では借り入れの返済期間や条件を見直すことを指します。

債務者は債権者に対して返済計画を提案して交渉を行うことで、返済期間の引き伸ばしや一時的な減額措置を受けられる可能性があります。

ただし、リスケに応じるかどうかは債権者次第で、断られるケースも少なくありません。

一時的に返済を猶予することで貸し倒れのリスクを軽減できるといったメリットがある場合は認められやすくなります。

交渉の際には債権者が納得できるだけの理由を説明し、リスケをすることで相手にもメリットがあることを理解してもらう必要があります。

DDS(デット・デット・スワップ)

債権者が既存の債権を条件が異なる債権に切り替えることを指します。

具体的には今ある債権を他の債権よりも弁済の順位が劣る劣後ローンに組み替えることです。劣後ローンは企業の自己資本扱いになります。

資本力が高くなるとみなされ信用度も上がるので、新たな借り入れがしやすくなり、キャッシュフローの改善につなげることができます。

ただし、DDSを利用するためには一定基準以上の財務指標を維持している、実現可能性のある再生計画を提出するなど、金融機関が求める条件を満たす必要があります。

DES( デット・エクイティ・スワップ)

債権と株式を交換する手法です。債務者側は株式を債権者に譲渡することで債務超過状態を改善することができます。

また、債権者に株主として事業再生のアシストをしてもらうことも可能です。

一方で債権者は債権の対価として株式を受け取ることで経営に対する影響力を高めることができます。

また、事業再生後は株式配当や売却益を得ることも可能です。

ただし、債権者が金融機関の場合は債務者の発行済株式の5%までしか保有できないというルールがあるので、債務の一部にDESを適用して返済額や金利を軽減するというのが一般的です。

債権放棄

その名の通り、債権のすべてまたは一部を手放すことです。

その名の通り、債権のすべてまたは一部を手放すことです。

ただし、当然のことながら債権は債務者が一方的に放棄できるわけではありません。

債権者が債務を免除することではじめて認められます。

銀行などでは取引先を救済するために債権放棄を行うことがありますが、前述のとおりDDSやDESといった手法が取られることが多く、単純に債務を免除するケースはあまりありません。

第二会社方式

収益性が高い事業のみを他の企業(第二会社)に譲渡し、不採算事業のみを自社に残した状態で会社を清算する手法です。

自社を分割して新しい会社に継続する事業を、既存の会社に不採算事業を残して潰してしまうことで、採算が取れる事業のみを残すことができます。

単純に会社を整理するよりも税務上有利になるケースがあり、債権者にとっても手続きがしやすいことから、第二会社方式を用いて事業再生を図るケースも少なく有りません。

M&Aスキーム

不採算事業をM&Aによって第三者に譲渡する方法です。足を引っ張っている事業を切り離し、採算が取れている事業のみを継続させることで会社を存続させることができます。

不採算事業をM&Aによって第三者に譲渡する方法です。足を引っ張っている事業を切り離し、採算が取れている事業のみを継続させることで会社を存続させることができます。

また、スポンサーが第三者割当増資や株式譲渡などによって会社をまるごと買い取り、スポンサー企業の傘下に入って再生を目指すパターンもあります。

不採算事業の運営を第三者に任せることができる、採算が取れる事業のみを残して従業員の雇用を守れるなどのメリットがあります。

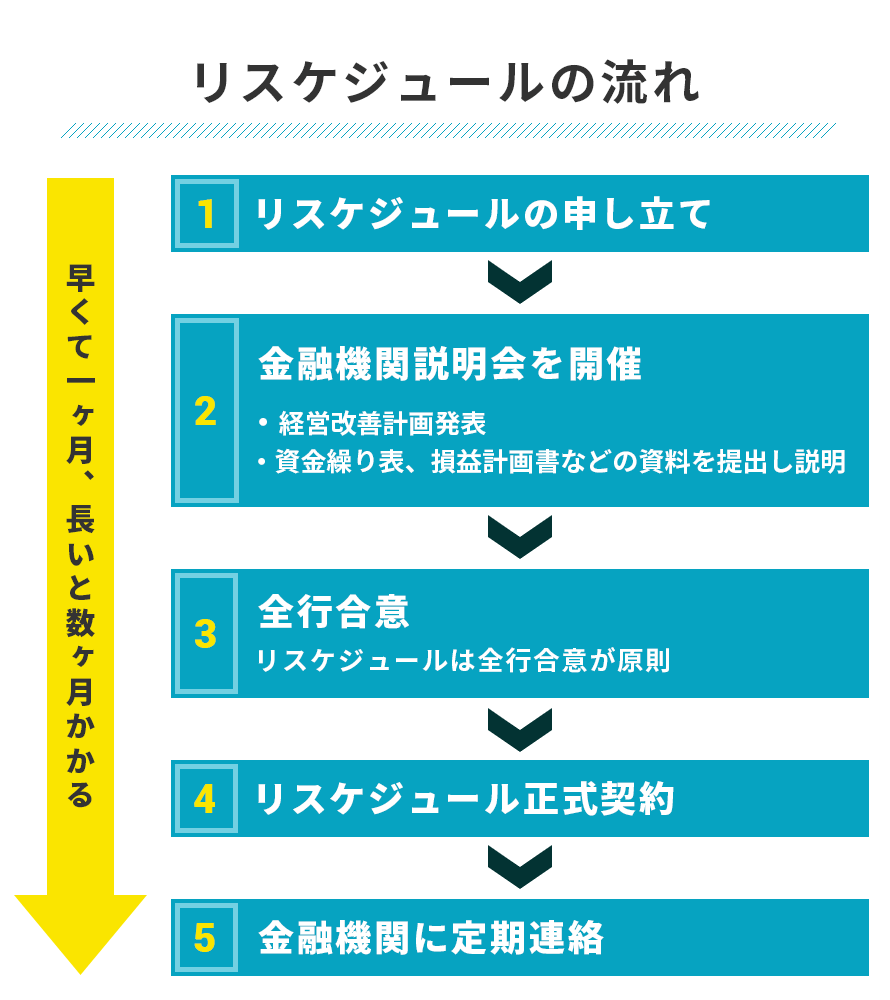

【参考】リスケジュールの方法を図で解説

代表的な再生スキームの一つであるリスケジュールはどのような方法で進めていくのでしょうか。わかりやすいよう、その流れを細かく見ていきます。

1.リスケジュールの申し立て

銀行など、取引をしている金融機関の全てに対してリスケの申し立てを行います。申し立てを行う場合には、最初にメインバンクから連絡を入れるようにします。

債務者の財産の一部が特定の金融機関に対して優先的に弁済されることを防ぐために、リスケの申し立てを行うことで、全ての借入残高、利息、担保などへの変更は禁止され、元本返済停止の状態となります。この状態を一次停止といいます。

2.金融機関説明会を開催

債権先の金融機関が複数あるのであれば、その金融機関を一同に集めて説明会を行います。この金融機関説明会はバンクミーティングと呼ぶこともあります。

複数の金融機関を一同に集めて債権者の情報を説明していくことは、債権者への返済に対する真摯な態度を示すという効果もあります。

金融機関説明会では、その段階でわかっている今後の見通しについて全て伝えるようにします。その見通しを金融機関に納得させるために、「今後1年間の月別資金繰り計画書」「おおまかな損益計画書」「経営改善のために、過去実行したこと、現在実行していること、今後実行しようと考えていることを具体的にまとめた経営改善計画書」などといった資料は提出するようにしましょう。

3.全行合意

リスケは債権者全ての合意(全行合意)を得られなければ実行できません。そこで金融機関説明会では、全債権者に納得してもらえる説明や提出資料を作成していくよう務めます。

金融機関説明会を開催し全行合意を得られたことで初めて、リスケへと進むことができます。

4.リスケジュール正式契約

全行合意の後はリスケの正式契約へと進んでいきます。

なお、正式契約の際に交わす返済条件変更契約書にはリスケの内容が明示されています。そこにもし「減額返済期間は5年」と設定されていたとすると、その金融機関と5年間は新たな資金調達交渉はできません。

そのために半年や1年などの期間ごとに再交渉できる機会が設けられていることが多くあります。しかし半年や1年と設定された期間内にまったく業績が回復していないとなると、リスケの再交渉が求められることは気に止めておきましょう。

5.金融機関に定期連絡

リスケが成立した後も、金融機関とは定期的に連絡を取り合うことが求められます。リスケ成立後も数か月に一度は金融機関説明会を実施。リスケ成立後の月別資金繰り表や残高試算表を提出することで、金融機関の安心を得ていきます。

リスケを金融機関に伝える前に「専門家に相談」が成功のカギに

リスケを実現させるためには、金融機関にリスケを申し立てる前に事業再生の専門家に相談することが成功のカギを握ります。

金融機関と交渉するには入念な準備が必要

経営者が自分の力で銀行と交渉して、リスケへと持ち込むことも不可能ではありません。

ただし、金融機関説明会ではリスケをしたほうが各金融機関にもメリットがあると思わせる必要があります。そこで経営者自身だけで納得して作成した資料を金融機関説明会で提出したとしても、すべての金融機関がリスケに応じてくれないケースもあります。そして、全行合意が得られなければ、リスケも成立しません。

金融機関説明会で全行合意を得るためには、事業再生専門家の協力を得て、説得力のある「返済計画書」や「経営改善計画書」などを作成する必要があります。

専門家同席で交渉が有利に

金融機関説明会には事業再生の専門家も同席してもらうようにしましょう。専門家が同席することで経営者は高い交渉力を見方に付けることができますし、金融機関としても第三者からの客観的な情報を得ることでリスケの同意をしやすくなります。

当然、最初に金融機関へリスケを申し立てるときや金融機関説明会開催時には経営者が参加する必要はありますが、それ以外の細かい交渉については事業再生の専門家に任せてもかまいません。

経営者が余裕を持つことで経営に専念できる

本業の経営を続けながらリスケの交渉も自身で行っていくのは大変なエネルギーを費やすことになります。そこでリスケの交渉を事業再生の専門家に任せることにより、経営者は本業に専念できるようになります。

本業に専念できることで精神的な余裕も持てるようになり、経営状態の改善にも寄与するかもしれません。

事業再生の手段の1つとして再生スキームの活用を

返済の条件を変更してもらう、債務を免除してもらう、事業を譲渡するなど、さまざまなスキームを通じて事業再生を図ることができます。繰り返しになりますが、会社や事業を立て直すためにはスキーム選びが非常に重要です。

とはいえ、どの手段が有効なのかは経験や知識がないとなかなか判断がつかないものです。

そこで会社の状況を客観的に見て、再生までの道のりをいっしょに考えてくれるパートナーがいれば心強いです。事業再生で悩まれているなら、まずはコンサルタントなどの専門家に相談してみましょう。

関連記事

-

-

2024年11月29日資金繰り表とは?作成のメリットや記載するべきことについてもわかりやすく解説!

2024年11月29日資金繰り表とは?作成のメリットや記載するべきことについてもわかりやすく解説!一定期間の現金収入と支出を記録し、会社の資金状況を把握するために作成される資金繰り表。作成義務はあり...

-

-

-