2024年09月20日

物価上昇のあおりを受け、人件費が増大し経営が圧迫される中小企業があとを立ちません。会社を続けるか、閉じるかの決断を迫られる経営者の方も、多くいらっしゃることでしょう。

この記事では、会社と従業員、関係各所の三方良しで会社を終了する方法を分かりやすく紹介するとともに、存続が可能なケースについても詳しくご説明します。

目次

人件費6.7%増!中小企業が直面する厳しい現実

2024年9月3日の日本経済新聞に「中小企業、人件費6.7%増 増加率大企業超え 人手不足、窮余の賃上げ」という衝撃的な見出しが踊りました。

2024年9月3日の日本経済新聞に「中小企業、人件費6.7%増 増加率大企業超え 人手不足、窮余の賃上げ」という衝撃的な見出しが踊りました。

記事には中小企業の場合、必ずしも売上増による人件費アップではなく、人材流出を防ぐための「防衛的賃上げ」を強いられているケースもみられるなどと記載されています。

身の回りのあらゆる品物・サービスが軒並み値上がりするなか、賃上げがなければ従業員たちの生活は圧迫されること必至です。会社の経営がどうあれ現状は、人件費をアップせざるを得ない状況にあるといえるでしょう。

そうした背景を受け、世の中の値上がりペースに合わせて賃上げをし、経営に影響をきたしている企業が後をたちません。会社の存続が危ぶまれた場合、経営者はどう動けばいいのでしょうか。

こんな状況に陥ったら廃業の検討もあり

世の中の状況を受けて賃上げをしても、売上が現状維持あるいは微減といった状況なら、コスト削減などで乗り越えられる可能性はまだあると判断していいでしょう。

そうした状況の場合、経営陣と従業員が力を合わせる余地が多分に残されています。

しかし「賃上げもさることながら経営状況が芳しくなく、売上がガタ落ち」という場合は冷静に考える必要があります。

特に、売上が半分以上落ちている状況の場合は、経営の存続以外の選択肢をリアルに考える時期といえるでしょう。

赤字が続いている

赤字経営が長期化している場合、事業の継続がかえって損失を拡大させるリスクが高まります。

特に、毎月の収益で固定費すらカバーできなくなっている場合は、経営を維持するための借入れや資産の切り崩しが必要になり、会社の財務状況はますます悪化していく可能性が高いでしょう。

このような状況に陥っている場合は廃業などを選択肢に入れ、会社を清算することで損失を最小限に抑えることが得策かもしれません。

赤字が続いているなら、適切なタイミングで会社を畳むことは経営者にとって大切な判断のひとつといえるでしょう。

社会保険の支払いが難しくなった

赤字経営が続くと社会保険料の支払いが大きな負担となり、支払遅延や滞納が発生することも珍しくありません。

従業員の雇用を続ける限り、健康保険や厚生年金の支払いは避けられず、経営側にとっては重いコストです。

もし社会保険の支払いが難しくなった場合はまず、税理士や社会保険労務士に相談し、分割納付などの対策を検討しましょう。

それでも支払いが困難な場合は、従業員の解雇や廃業を視野に入れ、経営陣・従業員の将来をよりよくするための具体的なプランを早急に見極める必要があります。

会社をたたむ3つの方法

(出典:中小企業M&A 連載第2回 後継者がいないなら廃業?M&Aは不要なのか!(清算と廃業の比較)|事業承継支援 |東京商工会議所)

会社のたたみ方には、倒産や廃業、そして解散といったパターンがあります。

経営者としては可能なかぎり、倒産ではなく廃業、解散といった主体的なエンディングを選びたいところです。

倒産も廃業も解散も結果的には「会社がなくなって終了」ですが、どんな終わり方をするかによって、様相はかなり違います。

倒産

倒産は会社が各種支払い・返済などができずに、法的な手続きによって清算される状態です。破産や民事再生などの手段が取られ、会社が法的に存続不可能と判断される場合に行われます。

倒産に至ると、債権者への支払いが優先されます。土地や社屋など、会社の持ち物を売っても支払えなければ、経営者の財産から精算します。できるだけ避けたいシナリオです。

しかし、債務超過が深刻化した場合などは避けられない選択肢になります。

廃業

廃業は、会社の経営者が自ら事業を終了させる選択です。倒産のように強制的ではなく、計画的に資産を整理し、負債を清算して会社を閉じます。

廃業を選ぶ場合は従業員や、取引先へ配慮しながら進めることで比較的、穏やかな形で会社をたためることが多いでしょう。

状況が悪化する前に、経営者が主体的に廃業を決断することがリスク軽減につながります。

解散

解散は株主総会などで会社の存続をやめる決議を行い、法的手続きに従って事業を終了する形です。

清算が伴い、負債がない状態での終了が一般的になります。残存資産を株主に分配するなど、株主の意思に基づいた決定です。

解散は計画的かつ、法的に整理された終わり方といえます。経営状態が悪化していなくても、何らかの事情で経営者が決断し、解散に至るケースもあります。

資金が底をつく前に会社をたたむ決断を

たとえば会社が倒産しても、従業員への給与や退職金、オフィス退去費用、広告費などの支払い義務は残ります。

たとえば会社が倒産しても、従業員への給与や退職金、オフィス退去費用、広告費などの支払い義務は残ります。

これらの支払いができなければ経営者は、従業員や取引先に多大な迷惑をかけることになり、信頼も失われます。

廃業や解散を選択することで、まだ支払い能力があるうちに従業員や取引先に対する責任を果たすことができます。資金が底をつく前に会社をたたむ決断をすることは、経営者の責任といえるでしょう。

人件費、広告費、退去費などの経費を残しておく

会社をたたむ際に最も重要なのは、必要な経費を確保しておくことです。特に、従業員に支払うべき給料や退職金は、優先的に確保する必要があります。

また、オフィスの退去費用や契約の中途解約に伴う広告費なども見落としがちなコストです。これらを支払う余裕がなくなる前に、資金を計画的に管理し、必要な経費を残すことが大切です。

最後まで誠実に対応することで会社の信用を守り、従業員や取引先への影響を最小限におさえることにつながるでしょう。

会社廃業が決まったら

会社の廃業を決断したら、できるだけ速やかに具体的な行動に移りましょう。

会社の廃業を決断したら、できるだけ速やかに具体的な行動に移りましょう。

優先したいのは中小企業活性化協議会への相談と、従業員・取引先・金融機関への説明です。

中小企業活性化協議会に廃業の相談をする

廃業に慣れている経営者の方は、あまりいないでしょう。大多数の経営者にとって廃業は初めての経験だと思います。

自分だけで乗り越えようとせず、廃業のプロに寄り添ってもらうのが最善の方法です。47都道府県にそれぞれ、中小企業活性化協議会という公の機関が設置されています。

中小企業活性化協議会は公正・中立な立場で、財務上の課題を持つ中小企業や小規模事業者に対して廃業のほか収益力改善、事業再生などの支援を行っています。

従業員・取引先・金融機関へ説明する

中小企業活性化協議会への相談と並行して、従業員と取引先、金融機関への説明もできるだけ早めに行いましょう。

従業員にとって勤務先がなくなる、イコール解雇されれば生活に大きな影響を及ぼします。特に従業員へは早めに説明し、廃業後もサポートすることを誠実に伝えてください。

取引先もまた、廃業を受けたあおりで経営が立ちいかなくなったり、最悪の場合は倒産という負の連鎖も現実的になります。

廃業が及ぼす影響を最小限にとどめるために、金融機関へもできるだけ早めに報告し、資金繰りについて相談しましょう。

従業員保護のための制度と手続き

会社をたたむとき、経営者としていちばん気になるのは長年、会社に尽くしてくれた従業員の今後でしょう。

会社をたたむとき、経営者としていちばん気になるのは長年、会社に尽くしてくれた従業員の今後でしょう。

この章では、従業員保護のための決まりごとや手続きなどについて説明します。

時間が経ってから従業員に対して「あの時、ああしてあげていればよかった」と後悔することのないよう、できる限りの対応をしましょう。

未払い賃金立替制度

会社が倒産すると、従業員は「未払い賃金立替制度」の利用対象になります。

従業員自身が申請し、受理されれば相当額が支給される制度です。

労災保険が適用される事業場として1年以上事業活動をしている勤務先が倒産した場合、6ヶ月以内に裁判所への申立てや労基署への認定申請をすれば制度が適用されます。

最悪の事態、いわゆる倒産でも、この制度で元従業員が賃金を立て替えられる可能性があります。

社会保険

倒産や廃業により会社がなくなると、従業員は健康保険や厚生年金保険、介護保険、雇用保険、労災保険から脱退する必要があります。

その際、企業は社会保険事務所に「健康保険・厚生年金保険適用事業所全喪届」「被保険者資格喪失届」を提出し、社会保険廃止手続きを行ったうえで従業員から健康保険証を回収し、年金事務所へ返却します。

次の就職先が決まっている従業員へは新しい会社の保険に入ることを、就職先が未定あるいは社会保険のない勤務先へ転職する従業員には、国民健康保険・国民年金への切替が必要なことを説明しましょう。

iDeCo確定拠出年金

四半世紀の歴史をもつiDeCo確定拠出年金は、2017年に加入条件が緩和されると一気に広がりをみせました。個人で掛け金を決めて運用できることから、多くの支持を得ています。

会社が倒産・廃業という局面を迎えても、加入し続けることが可能です。倒産や廃業などで会社員ではなくなった場合も、現役世代ならほぼ全員が加入できます。

iDeCoに加入している従業員には可能なら運用を続け、老後に備えるよう説明しましょう。

経営者が資産を守るために知っておきたい知識

廃業相談をはじめ、従業員や関係各所への説明をひと通り終えたら、ご自分の財産を守る手立てを考えるフェーズに入りましょう。

廃業相談をはじめ、従業員や関係各所への説明をひと通り終えたら、ご自分の財産を守る手立てを考えるフェーズに入りましょう。

廃業した後も人生は続きます。家族がいれば、今後の生活で不自由な思いをさせるわけにはいきません。

良い形で会社を閉じ、可能な限り財産を残すための制度や手続きなどを活用しましょう。

経営者保証ガイドライン

金融機関から融資を受けるために、中小企業では経営者個人が会社の連帯保証人となっているケース(経営者保証)がよくあります。

経営者保証は資金調達が円滑に進みやすくなる一方で、廃業を考えたとき決断しにくくなる要因のひとつとなっていました。

こうした現状に対応する形で、銀行などの金融機関などが集まり「経営者保証に関するガイドライン研究会」を設置しています。お金のプロが支援専門家として経営者の意向を踏まえ、債務整理の方法などを検討するための相談に応じてくれます。

住宅ローンの取扱い

破産した場合は住宅を差し押さえられてしまう可能性が高いですが、廃業や解散といった形なら住宅ローンが残っていても、支払いが滞らなければ問題なく住み続けられるでしょう。

ただ、無担保の場合や主債務担保が設定されている場合など、金融機関への相談が必要なケースもあります。

住宅ローンについては、ローン支払い中の金融機関の判断をあおぎましょう。

【事例紹介】円滑な廃業で経営陣に2400万円の残余財産

7億4000万円の借入金を抱え、危機的な状況に陥っていた小規模アパレル企業のケースをご紹介します。

7億4000万円の借入金を抱え、危機的な状況に陥っていた小規模アパレル企業のケースをご紹介します。

経営状況悪化の主な原因は、本業の赤字を不動産賃料収入で補填していたものの及ばず、債務超過が拡大したことです。保有不動産の老朽化に伴う修繕費用の捻出もままならず、四面楚歌といった状態でした。

この企業は2022年8月にガイドラインを活用し、廃業手続きを開始。12月には店舗を閉店し、従業員を解雇、翌1月に清算計画が提示されました。3月には弁済が完了し、3億7000万円の債務免除を実現しました。

保証人(代表取締役・取締役・監査役)3名の保有資産合計4200万円のうち2400万円を残存資産とし、1800万円が弁済に充当され、その他の保証債務については免除されました。

残余財産は自由財産300万円のほか、一定期間の生計費として300万円、華美ではない自宅1700万円、清算費用100万円の計2400万円でした。

保証債務の履行基準決定には、経営者たる保証人ひとりひとりの事情を十分に考慮し、総合的に判断されました。

「再生か、廃業か」の決め手は?

ここまで読んでくださっている読者の方のなかには、廃業を考えながらも「再生への道は残されていないか」というお気持ちの方も多いかと思います。

再生の道が残されているかどうか、廃業の前にいま一度、具体的に模索してみましょう。

売上が10億以上なら再生へ

売上が10億円以上ある企業の場合、再建の可能性を探る価値があります。廃業を考える前に、事業再生コンサルタントの活用を検討しましょう。

事業再生コンサルタントは、財務状況の分析やコスト削減策、新規事業の提案など、専門的な視点から会社を立て直すための戦略を提供します。

資産やブランド力がある企業は、廃業よりも再建を目指す方が、経営者・従業員・取引先にとって有利な場合があります。外部の専門家を活用することで再生の道を模索し、会社の存続を図りましょう。

事業転換できなければ廃業へ

事業再生を試みても、業界全体の需要低下や競争の激化など、根本的な問題を解決できない場合は事業転換が難しくなります。

新たなビジネスモデルへの転換が難しいと判断したときは、廃業も現実的な決断です。

無理に事業を続けて資金が底をつく前に従業員や取引先に対して誠実な対応を心がけ、計画的に廃業を進めることで、あらゆる負担を最小限におさえられます。

最悪の事態を避けるためにも、タイミングを見極めた判断が重要です。

事業再生の専門家に相談を

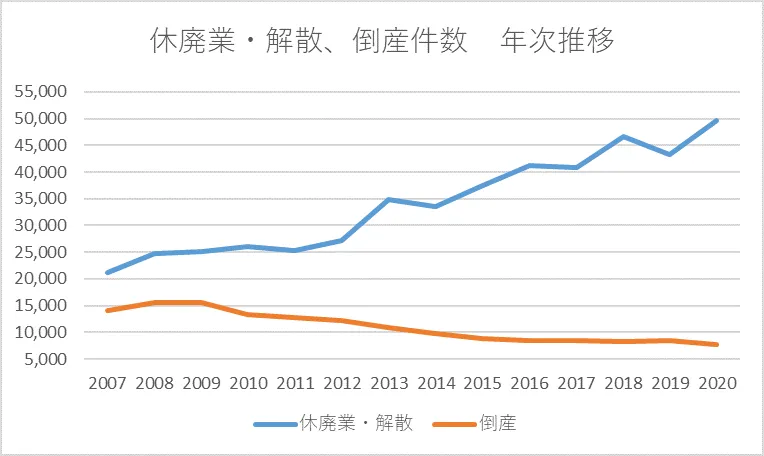

事業が順調でない会社では人件費を上げられず、深刻な人手不足に陥るケースがよくあります。こうした事態は多くの中小企業の倒産・廃業につながります。

事業が順調でない会社では人件費を上げられず、深刻な人手不足に陥るケースがよくあります。こうした事態は多くの中小企業の倒産・廃業につながります。

中小企業の閉業によって職を失った人は、再就職等の受け皿が少なく、新たな仕事に就くためのリスキリングも難しい傾向にあります。

中小企業がそれぞれ事業モデルを見直して再出発することは、働きたい人が希望の場所で仕事をすることにもつながるでしょう。売る力を強化し、自社で利益を出せる体制を作ることで、コスト上昇に耐えられる経営が可能になります。

事業再生の専門家に相談し、新たなビジネスモデルを構築することが、会社の存続の鍵となるでしょう。

関連記事

-

-

2024年11月29日資金繰り表とは?作成のメリットや記載するべきことについてもわかりやすく解説!

2024年11月29日資金繰り表とは?作成のメリットや記載するべきことについてもわかりやすく解説!一定期間の現金収入と支出を記録し、会社の資金状況を把握するために作成される資金繰り表。作成義務はあり...

-

-

-