2024年11月29日

一定期間の現金収入と支出を記録し、会社の資金状況を把握するために作成される資金繰り表。作成義務はありませんが、資金ショートによる倒産といった事態も防げますので、中小企業にとって作成は必須と言えます。

本記事では、「難しそう」「面倒くさい」と考えるかもしれない資金繰り表のメリットや活用方法などをお送りします。

目次

肌感覚で経営していませんか?

資金繰り表がなければ、会社の経営が傾いていることに気づけないかもしれません。その結果、会社を畳まざるを得ない羽目になる場合もあります。

資金繰り表がなければ、会社の経営が傾いていることに気づけないかもしれません。その結果、会社を畳まざるを得ない羽目になる場合もあります。

2024年は、粉飾決算による倒産だけで1月から9月の間だけで74件でした。これは2016年の調査開始時以降で最多となっています。また、2024年上半期のゼロゼロ融資利用後に倒産した企業は327件にのぼり、融資の返済が重荷で資金繰りに窮した企業が多く存在しています。さらに、昨今の物価高や人手不足が中小・零細企業の経営を圧迫し、2024年の倒産総件数は1万件台に達する見通しです。

このような悲劇も資金繰り表があれば、予測ができたのかもしれないわけです。

資金繰り表とは

資金繰り表とは、一定期間における資金の動きを把握するための管理表のことを表しています。具体的には、売上代金の入金や仕入代金の支払いなどの現金の収支を、日ごとあるいは月ごとに整理して表示する現在から将来の資金の流れを予測するために用いられるツールとなっています。企業規模を問わず任意で作成され、自社の資金管理の補助や金融機関からの融資を受ける際の資料などに利用されます。

この資金繰り表は、収入(キャッシュイン)か支出(キャッシュアウト)のみという直感的で理解しやすい構成となっており、その柔軟性と実用性の観点から中小企業事業者の利用をおすすめしています。

キャッシュ・フロー計算書とは

ある時点で手元にある資金の残高がわかる書類をキャッシュフロー計算書と呼びます。会計年度の企業における金銭の流れを詳細に報告する公式文書のことであり、貸借対照表や損益計算書などと併せ財務諸表の1つとして会社の経営成績や財務状態を表してくれます。

大規模法人ではキャッシュフロー計算書の作成が義務付けられており、外部の株主や顧客、取引先、金融機関、行政機関、各種団体などのステークホルダーに対しては事業の収益性や健全性を示す重要な役割を果たしています。ただ金銭の流れを明確にするために、大規模法人だけでなく中小企業における利用も推奨されています。

損益計算書とは

本業での利益がどのくらいあり、本業以外の不動産や投資有価証券等の売却などから出ている利益がどのくらいかがわかる書類が損益計算書です。会社の経営成績を知ることができ、会計年度の収益と費用を管理し、その年にその会社がどれだけ儲かったのかという経営成績を示してくれます。

費用を固定費と変動費に分けることで、会社の経営成績が赤字か黒字かを見極める「損益分岐点」の把握もできます。

資金繰り表、キャッシュフロー計算書、損益計算書との違い

| 項目 | 資金繰り表 |

キャッシュフロー計算書 |

損益計算書 |

|---|---|---|---|

| 目的 |

現在・将来のキャッシュフロー把握 |

現在の実績 |

一定期間の収益と費用を計算 |

| 内容 |

現在の収支 |

現在所持するお金の残高 |

収益と費用 |

| 時期 |

現在・将来 |

現在 |

過去 |

資金繰り表は、将来の資金の増減に備えながら支払いを行う計画を立てられますので、将来にわたり事業が円滑に運営することに活用でき資金不足に陥るリスクを抑えられます。

キャッシュフロー計算書は会社が過去の事業から得た現金の動向を追跡できるため、経営の健全性や持続可能な成長を評価でき、会社の将来戦略を立てることができます。

また損益計算書は、会社における一定期間の収益を把握することで経営成績を示すことができます。この損益計算書を財務分析に利用することで経営戦略を立てる上で役に立ちます。

資金繰り表を作成する目的

資金繰り表では、ある一定期間の収入・支出の結果や月末の現預金残高がいくらになるのかを管理できます。そのため、会社における今後の資金の流れを可視化できるようになるのです。

また、会社の事業を継続していくためには今後、どのくらいの資金がどれだけ必要なのかを資金繰り表で把握できますので、必要に応じて対策を講じられるようになります。

なぜ資金繰り表を作成するのか?

会社における収入と支出のバランスは一定ではありません。そのため、資金不足が生じるリスクは常にどの会社にも潜んでいるといえます。

資金不足が生じるリスクには、売上の減少、代金回収の遅延、取引条件の変更、在庫のだぶつきなどが考えられます。しかしそれだけでなく、売上(事業)の急拡大や過剰な設備投資による拡大路線なども黒字倒産のリスクになり得ますし、取引先の倒産や新型コロナウイルスなどパンデミックによる影響といった外的要因もリスクとして考えられます。

これらのリスクに対応するためにも資金繰り表を作成しておく必要性があります。

資金繰り表を作成する4つのメリット

資金繰り表の作成は法人においては必須というわけではないため、資金繰りが悪化していない中小企業では作成していないこともあるかもしれません。しかし資金繰り表を作成してしておくことで、会社には数々のメリットがあります。

そこでここからは、資金繰り表を作成することによる大きな4つのメリットをお送りします。

①金融機関からの融資がスムーズ

会社が金融機関に融資を申し込む際、申込先の金融機関はその会社の資金繰り表にもとづいて借入金を返済できるかどうかを審査します。資金繰り表は借入時の評価対象になるということです。そのため、返済のための資金は最低でも6か月間は準備しておくことを推奨しています。

また融資を申し込んだ金融機関に対しては、「このタイミングでどうしてこの金額を借り入れる必要があるのか」を合理的に説明する必要もあります。金融機関から融資を受ける際に資金繰り表が作成されてないと、数字的な根拠を持って借入の必要性が説明できず、金融機関からの信頼が得られないおそれもあります。そのため、金融機関から融資をスムーズに受けるためには、事業計画書の作成はもちろんのこと、資金繰り表を作成し、将来の資金計画を可視化しておくことが重要になります。

②資金調達で借り入れを一本化できる

金融機関からの借入金を一本化することで会社の資金繰りは改善します。しかしそこでは資金繰り表が必要になってきます。融資申し込み時と同様に、金融機関は資金繰り表をもとに「借入金を一本化して、その会社は返済ができるかどうか」判断するからです。

そこで金融機関からの借入金を一本化できたときには、以下のようなメリットを得ることができます。

毎月の返済額を減らせる

金融機関からの融資は、借入金額が大きくなればなるほど金利が低くなるよう設定されています。そこで複数の金融機関から少額融資を受けていると金利も高いものとなってしまいます。その複数社からの融資を一本化して1社の金融機関から多額の融資を受けた方が金利は低くなり、強いては月々の返済額を減らせられるのです。

返済日の管理がしやすい

借入金の返済日は金融機関ごとに異なります。そのため、借入先が複数にまたがっていると返済日を忘れてしまうことや返済日までに十分なお金を用意できなくなる可能性があります。そこで万が一返済が滞ってしまうと会社の信用情報に支払いの遅延が記録され、将来の追加借り入れが難しくなる恐れもあります。

その点、借入金を1つの金融機関に一本化しておけば月々1回の返済日だけで済むため、返済計画が立てやすくなり返済日の管理も簡単になります。

追加借り入れがしやすくなる

金融機関では融資が申し込まれた際、申し込んだ会社の借入先数を確認します。そこで既に複数の金融機関から借り入れが行われていると、追加借り入れの返済ができるかどうか懸念がおこり融資が通りにくくなります。

その点、多額の融資であっても借入先が1社であれば返済もしやすいために融資も実行もしやすくなります。金融機関からの追加借り入れもしやすくなるわけです。

③経営判断に利用可能・資金繰り改善に役立つ

資金繰り表を作成しておけば、経常収支・非経常収支・財務収支といった区分を設けて資金を管理していることになります。「営業債権の回収が滞っていないか」「本業から安定したキャッシュフローを得られているのか」「借入金の返済が滞るリスクはないか」といった収支内容ごとの現状を把握できているのです。

このようなキャッシュフローの情報を活用することで、トラブルにつながる前に販売戦略や在庫管理方針、債権回収計画の決定、追加融資の必要性の判断などといった効果的なアクションを起こすことができます。

また確度の高い売上予測が困難な会社にも資金繰り表は役立ちます。たとえば、建設や不動産、ITシステム開発などを行っている会社は固定費の出費は予測がしやすいものです。売上代と仕入れ代、外注費などの変動費を除いた固定的な支出や予測ができる支出だけを資金繰り表に計上すればいいわけです。

この資金繰り表によって、「いつまでにいくら入金すれば資金ショートが発生しない」と逆算できるようになります。

④黒字倒産の防止

入出金(キャッシュフロー)のタイミングと、売上計上や費用計上のタイミングがずれると黒字倒産が発生することがあります。

たとえば、工場の設備費用を現金一括で購入するようなとき、購入時点で全額キャッシュアウト(出金)が生じるのに対し、損益計算書では減価償却によって一定期間にわたって費用化されます。このタイミングのずれによって黒字倒産が生じるのです。

このような黒字倒産を防ぐには、入出金のタイミングを管理する必要があります。そこで資金繰り表の登場です。資金繰り表を作成しておけば、将来の入出金のタイミングが掴めるほか、現預金の残高を適切に管理することで、黒字倒産にならずにすむようになります。

資金繰り悪化の4つの原因

支払いのための会社の資金が不足している状態を資金繰り悪化といいます。この資金繰り悪化を是正していくためには、資金繰りが悪化している原因を見極めていく必要があります。

支払いのための会社の資金が不足している状態を資金繰り悪化といいます。この資金繰り悪化を是正していくためには、資金繰りが悪化している原因を見極めていく必要があります。

そこで次の章では、資金繰りが悪化する4つの原因を考えていきます。

①継続的な赤字経営

赤字経営とは、収入が支出を下回っている状態をいいます。支出には原材料費などの変動費だけでなく、オフィスの家賃や社員の給与など製品・サービスの生産に関わらず毎月発生する固定費も含みます。会社が継続的な赤字経営となり事業で利益を生み出せない状態が続いていると、固定費の支払いが難しくなってしまい、会社の資金繰りも悪化するようになります。

②急激な売上の増減

会社の売上が急激に減るだけでなく、売上が急増するなど、急激な売上の増減が起こったときでも資金繰りが悪化することがあります。なぜかというと、売上が急に増えたときには会社が提供している製品を製造するための原材料費や販売に必要な人件費などの費用も売上に比例して増えるからです。必要な費用に対する支払いが増加しますので、通常よりも余裕を持った資金がないと資金繰りが悪化する可能性が高いのです。

③過剰に在庫を保有

会社の製品は、販売され顧客からの入金があってはじめて現金化されます。製品を作ってから入金されるまでの間にはタイムラグがあり、在庫となっている間は製造コストや管理コストなどに対する支出だけが発生している状態です。そのため、過剰に在庫を持つことは入金がなく支出だけという状態になっていますので、資金繰りを悪化させる要因となるのです。製品を在庫のままで長期間抱えるようになれば、さらに管理コストがかかってくるだけでなく、製品の破損リスクや紛失リスク、経年劣化リスクなども発生してきます。

在庫は販売しなければ売上につながらないため、過剰在庫にせず、できるだけ早く処理すべきです。

④売掛金回収の遅延

まだ入金されていない売上のことは売掛金といいます。取引先の都合や自社のミスによって支払期日より入金が遅れてしまうと売掛金回収が遅延している状態となり、計画していた時期に現金が入らないといった事態に陥ります。さらに、取引先の資金繰りが悪化したり倒産したりした場合には売掛金の回収自体ができなくなります。

売掛金回収が遅延したとしても、売上げた製品の原材料費や人件費などの経費はかかっていますから、自社の資金繰りに大きく影響することになります。

資金繰り表に記載するべき事・その意味

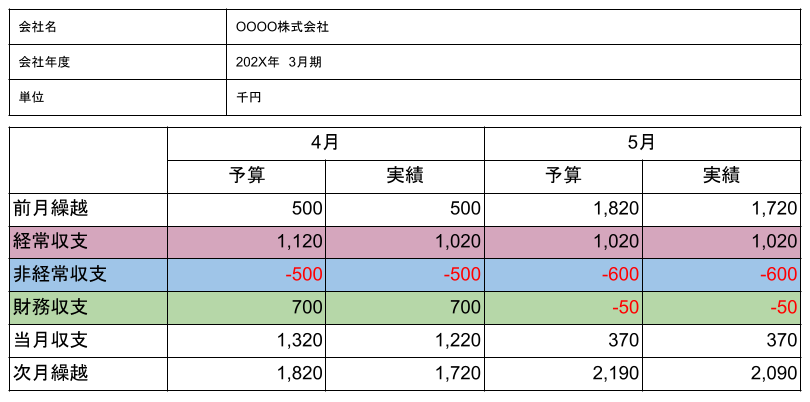

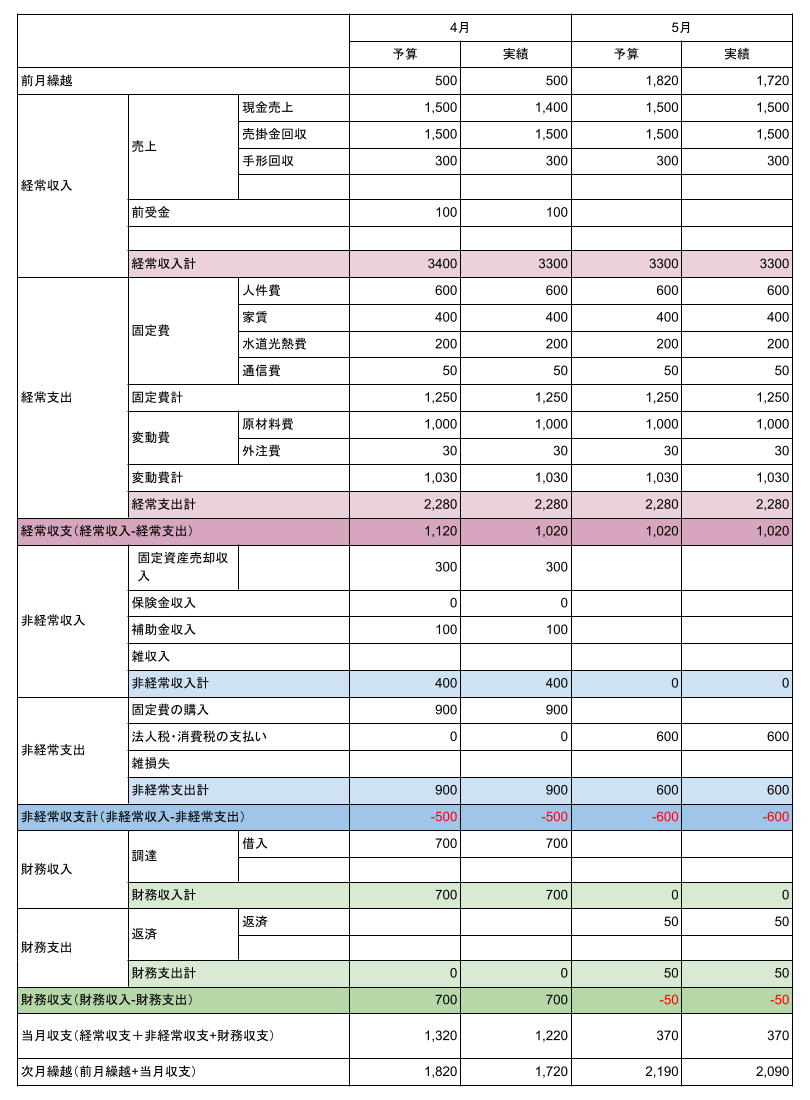

会計帳簿さえあれば資金繰り表はいらないと考えるかもしれませんが、資金繰り表があれば会計とキャッシュのずれを把握できるようになります。そのため資金繰り表を作成するために、前月繰越や経常収支、非経常収支、財務収支、当月収支、次月繰越の明記が必要になります。

前月繰越

前月末の現金および預金残高(当座預金、普通預金)を取引している金融機関別と口座別に記録していきます。これにより、新たな資金繰り表の計算期間の開始点を明確にできるようになります。

経常収支(経常収入-経常支出)

毎月、経常的に発生する収入・支出を記載します。

経常収入欄は、売上による現金収入や売掛金回収・手形取立(期日回収)手形割引・その他収入に分けて記載していきます。また、経常支出欄は固定費・変動費など分け項目ごとに記載していくことで、より効果的な管理ができるようになり、経営分析にも利用できるようになります。

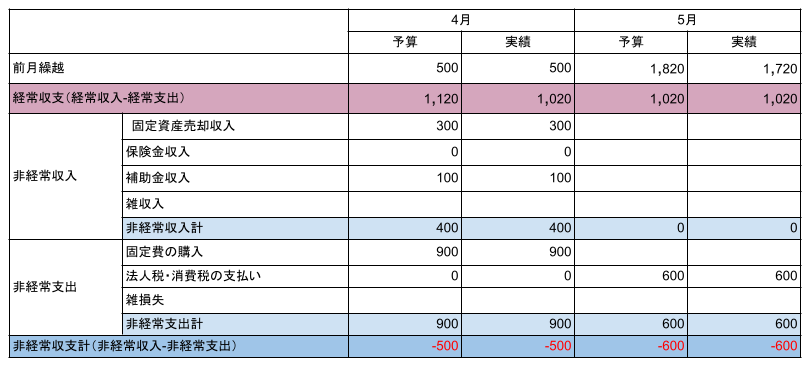

非経常収支(非経常収入-非経常支出)

毎月、経常的に発生するわけではない収入・支出を記載します。

非経常収入欄には、固定資産の売却による収入のほか、保険金収入・補助金収入・雑収入などを記載します。また、固定資産の購入による支出のほか、法人税・消費税の支払い・雑損失などを記載します。非経常収支は経常収支と合わせて記載する方法の方が簡単かもしれませんが、区分して記載おくことで管理レベルが向上します。

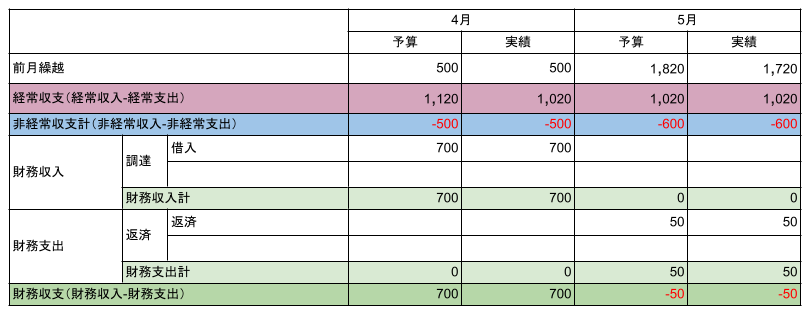

財務収支(財務収入‐財務支出)

金融機関からの借入による収入や返済による支出を記載します。

財務収入には借入金の額、財務支出には借入れた返済金の額を記載しますが、経常収支や非経常収支の額によって次月残高がマイナスになるようなときには、金融機関からの新規借入が原因で資金ショートが起こらないような資金計画を策定していきます。

当月収支

ここには、経常収支と非経常収支および財務収支の合計を記載します。この当月収支が黒字になっていれば、次月繰越の額が増えることになります。

次月繰越

経常収支、非経常収支、財務収支を合わせて計算を終えた後の残高を翌月への繰越金として記載します。この次月繰越金は、前期の繰越金に加えて収入と支出の差額、財務収支計の合計から成り立っています。

予測数値の作り方

資金繰り表の予測数値があれば、会社の将来を見通せられるようになります。作成においては固定費など毎月確実に発生する経費から入力していきます。

資金繰り表を資金ショートの防止や融資の必要性を説明する場合に活用するという観点では、将来のキャッシュフローを数値化していくことが大事です。そこで資金繰り表を作成するときには実績数値だけでなく、6ヵ月後~12ヵ月後までの予測を立て適切な予測数値も作成していく必要があります。

可能な限り将来の予測を織り込むことが大事ですので、予測数値を作成するときには下記のような会計帳簿以外の資料を利用します。

- 販売計画

- 設備投資予算

- 人員計画

売り上げを予測することは難しいため、「楽観シナリオ」「妥当シナリオ」「最悪シナリオ」など数パターンを作成してみるといいでしょう。予測する際には、初めから完璧を求めずに都度都度、見直しや修正を加えるようにします。

なお、資金繰り表の予測数値を見て3ヵ月後の翌月繰越がマイナスになっていた場合、3ヵ月後に資金不足に陥る可能性が高いということを示していますので早急に対応策を講じる必要があります。

実績数値の作り方

実績数値は、予測数値よりも簡単に作成できます。会社で現金出納帳や預金出納帳などの補助簿を作成しているのであれば、これらの補助簿から項目別に現金預金の入金・支出を転記します。もし補助簿を作成していないのであれば、現金や預金の総勘定元帳から数字を取得する形でもかまいません。

資金繰り表を経営分析に役立てる方法

資金繰り表を分析することで、資金が不足しそうな時期を予測して回避策を取れるほか、資金不足の原因究明をすることができます。

資金繰り表は経営分析に役立てることができるのです。

①経常収支がプラスになっているか

経常収支がマイナスの赤字になっている場合は本業が赤字に陥っているという意味になります。

しかし経常収支がマイナスなのに損益計算書上はプラスの黒字になっているのであれば、売掛金の回収サイトが長かったり売掛金の回収が滞っていたりするなど、資金繰りに問題が生じている可能性があります。また損益計算書もマイナスになっているのであれば、事業活動自体に問題があると考えられます。そこで、売上は落ちていないか、経費の使い方は適切かなど、事業活動の総点検を行いましょう。

②財務収支(借入金の返済)が経常収支を上回っていないか

財務収支を示す借入金の返済が経常収支を上回っているのであれば、会社の資金繰りや事業活動に問題があることを示しています。そういった場合には、経常収支がマイナスなのに損益計算書上はプラスの黒字になっているときと同じように会社の改善策が必要になります。

③計画どおりの投資リターンが得られているか

設備投資を行ったときには、本業に関わる売上が設備投資でどれだけ増えたのかをチェックしましょう。投資をしてから回収がされるまでは時間がかかるものですが、回収が予定どおりに進んでいないのであれば、設備投資計画の見直しや、どうして回収が進んでいないのかの原因を究明することが必要になります。

資金繰りを改善する方法

資金繰り表を作成して、自社の資金繰りが悪化していると分かったときには倒産を回避するために打つ手はあります。ここでは代表的な改善策をいくつか紹介しますので、試みていただき、ぜひ資金繰りを改善してみてください。

資金繰り表を作成して、自社の資金繰りが悪化していると分かったときには倒産を回避するために打つ手はあります。ここでは代表的な改善策をいくつか紹介しますので、試みていただき、ぜひ資金繰りを改善してみてください。

①売掛金・買掛金の期日を調整

売掛金の回収が遅くなればなるほど、取引先の経営状況が悪化し売掛金の回収ができなくなる貸し倒れリスクが高まるようになります。そこで売掛金はできるだけ早く回収を行う必要があります。売掛金を早く回収するには、売り上げた製品やサービスの納期を早めるほか、手形割引を活用する方法があります。手形割引を使うことで銀行に手数料を支払う必要は生じますが、支払期日より早く現金化することが可能になります。

その反対に買掛金は支払い期日に余裕を持たせるようにします。その際、買掛金の支払い条件や期限の延長を交渉する必要はありますが、一方的な主張にならないよう双方が納得できる形での交渉を進めていきます。買掛金の支払い条件や期限の延長の合意が実現すれば手元資金を十分に確保できるようになり、会社の資金繰りが改善していきます。

②経費削減

経費を削減して支出を抑えることでも資金繰りの改善は可能です。広告費や地代家賃などの定期的にかかってくる支出を削減することができれば、大きな改善効果が見込めます。そこで必要以上に支払っている経費はないかどうか、使っていないサービスに経費を支払っていないかどうか、今一度、確認します。

ただし自社製品・サービスの経費削減は品質が落ちて売上を減少させる可能性もありますので、削減する経費の内容は慎重に精査するようにしましょう。

そのほか、製品の原材料費や運送料などの仕入れコストも圧縮して削減ができれば支出を抑えることができます。また、むやみな削減は難しい人件費についても、無駄な作業を無くして残業代を減らすことはできますし、新しく従業員を雇わずにアウトソーシングを利用すれば社員のモチベーションを下げることなく削減することは可能です。

③在庫を見直す

在庫を抱えすぎると製品の現金化が滞ることで資金繰りが悪化していきます。そこで現状の在庫数を見直し、適切な在庫数を抱えるようにしていくことで資金繰りは改善していきます。

適切な在庫数を抱えていくためには、販売数を予測し発注方法を見直すことが大切です。販売数の予測は月ごとの販売実績、顧客や業界の動向を分析することで実現できます。予測した販売数に加えて急な需要変動が発生した場合でも対応できる最低限の在庫を見積もることで、適正な在庫数を割り出すことは可能です。

適正な在庫数を割り出すには、発注ごとに必要な数を予測しなければいけません。そこで、毎週何曜日、毎月何日と決まった日に発注する定期発注方式であれば、需要数に波があった際にも対応できます。また、特定の数を下回ったタイミングで決まった数を発注する定量発注方式であれば、発注ごとに必要な量を予測する必要はありませんが、需要の変化には対応しにくいところがあります。そこで資金繰り表の経営分析を行うことで、どちらの方式を採用するのかを決めるようにしましょう。

④不要な資産を売却する

不動産や有価証券、特許権など、使用していない資産や事業に影響のない資産を売却しても本業には影響しません。そこでこのような資産を売却することで、資金繰りの改善は見込めるようになります。

不要資産の売却は即効性が高い方法であるのと同時に、定期的に必要となる資産の維持・管理費を削減する効果もありますので、長期的な資金繰りの改善も見込むことができます。

⑤資金を調達する

新たな事業資金を調達することにより、資金繰りを改善できます。資金調達の方法としては金融機関からの借入が代表的なものとなりますが、国や自治体が展開している補助金や助成金を活用するのもおすすめです。補助金や助成金には様々な種類があり、要件を満たせば返済が不要であることもメリットといえます。

最近では新たな事業資金調達方法として、クラウドファンディングも注目されています。

まとめ

本記事ではここまで、資金繰り表とはなにか、資金繰り表を作成する目的、資金繰り表を作成するメリット、資金繰り表に記載するべき内容、資金繰り表を経営分析に役立てる方法などを詳しく解説してきました。資金繰り表の作成を考えている中小企業はぜひ参考にしてみてください。

※過去に公開した関連記事もご覧ください。