2025年06月26日

あなたの会社は経営のピンチに直面していませんか。

リスケ(リスケジュール)をしても返済が滞ったときには、破産・倒産するしかないと思うかもしれません。しかし破産・倒産を考える前に代位弁済を考えてみてはいかがでしょうか。

代位弁済という方法を知っている方であれば倒産は避けられないのではと思うかもしれませんが、代位弁済を実行した後でも引き続き経営をしている会社は多くあります。会社の再生をあきらめることなく、最後の手段としての代位弁済を正しく理解しましょう。

目次

代位弁済とは?

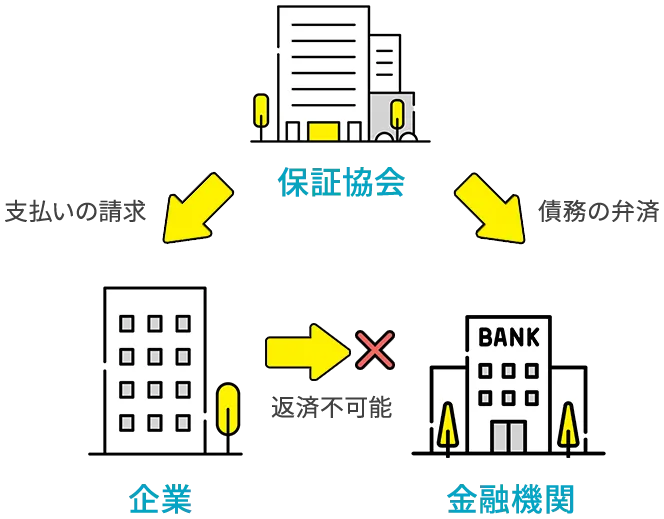

代位弁済とは、債務者である会社が借金を返済できない場合に、信用保証協会法という法律に基づき、中小企業や小規模事業者の金融円滑化のために設立された信用保証協会が金融機関に対し代行して借金を返済することをいいます。

金融機関からリスケジュールを拒否され借金返済の延滞が続いているような場合、通常、延滞期間が3ヵ月を超えるようになると代位弁済の手続きへと移行されます。この代位弁済が実行されると債権者は金融機関から保証協会へと移りますので、債務者である会社は残りの債務を金融機関ではなく、保証協会へと返済することになります。

経営危機が発生したときには、中小企業の借金を保証協会が代位弁済することが多く見られます。

借入がある状態を放置する危険性

| 項目 | 借入を放置して延滞 | 事前相談・代位弁済 |

|---|---|---|

| 信用情報への傷 | 延滞(61日以上 or 3か月以上)で「事故情報(異動情報)」登録 → ブラックリスト入り | 保証協会が代位弁済後も事故情報にはなるが、相談して対応していれば「誠実な対応」と評価されやすい |

| 金融機関との信頼関係 | 完全に喪失 | 一部維持される可能性あり |

| 強制執行・差押えリスク | 高い(放置しているため) | 低い(対応済みとみなされる) |

| 今後の再起(再借入・信用回復) | 非常に困難(5〜10年は信用情報に影響) | 時間はかかるが誠実対応による回復が比較的スムーズ |

| 法的リスク | 債務整理・破産のリスクが高まる | 管理されたプロセスでリスクを軽減 |

代位弁済をしようと思っていても、「ブラックリストに乗ってしまうのではないか」と考え実行を躊躇しているかもしれません。

しかし、借入の返済を放置して延滞する場合でも、借入金返済ができない見込みを金融機関や保証協会に対して事前に相談する場合でも、どちらにせよ、いわゆるブラックリストに載ってしまうことになります。しかし早期に金融機関や保証協会に相談して借金返済を代位弁済へと移行した場合には、事故情報にはなりますが信用情報機関の記録にその誠実さが反映されることもあります。

金融機関側のその後の訴訟や差押えなどといった対応を防ぐといった意味でも、自己申告による代位弁済を選ぶ方が合理的といえるのです。

保証協会による代位弁済を利用しつつ事業再生をする方法

| フェーズ | 概要 |

|---|---|

| ①現状把握・再生コンサルとの契約 | 自社の資金繰り、債務状況、事業課題の把握。 事業再生コンサルタントと契約し、戦略立案を依頼。 |

| ②事業再生方針の策定 | 事業再生コンサルタントと共に、再生計画方針を策定。今後の資金繰り、収益改善の見通しを明確に。 |

| ③銀行と交渉し、返済不能と判断される | 再生計画をもとに、メインバンクと返済条件の変更・猶予を交渉。銀行から返済不能と判断あれば |

| ④保証協会による代位弁済発生 | 銀行からの請求を受け、信用保証協会が借入を弁済。銀行への返済義務から解放され、代わりに保証協会に対して返済する義務を負う。 |

| ⑤保証協会と返済交渉 | 会社の状況に合わせて、保証会社に分割返済の交渉をする。 |

| ⑥事業をスリム化して再建フェーズへ | 不採算部門の整理や経費の見直しを徹底し、事業をスリム化して収益性の高い体制を構築。 |

保証協会による代位弁済を利用しつつ、会社の事業を再生していく方法もあります。以下、その方法について手順を追いながら解説していきましょう。

①現状把握・再生コンサルとの契約

まずは、自社の資金繰りや債務状況、事業課題を把握しましょう。これらの問題を自社で把握しておかなければ事業再生にはつながりませんので、正確に把握しておくことが必要です。

そのうえで事業再生コンサルタントと契約し、再生に向けた戦略立案を依頼します。自社の問題点を把握し依頼することで、今後のスムーズな進行が期待できるようになります。

②事業再生方針の策定

事業再生コンサルタントと一体となり、自社の具体的な再生計画を策定していきます。

コスト削減や不採算事業からの撤退、新事業立ち上げなど、自社が再生できそうな抜本的改革の項目を検討し、今後の資金繰りや収益改善の見通しを明確にします。続いて、それらの項目を自社の再生計画として策定していきます。

③銀行と交渉し、返済不能と判断される

策定した自社の再生計画をもとに、自社のメインバンクとなる金融機関と返済条件の変更・猶予を交渉します。その交渉の結果、これ以上の返済は困難とメインバンクが判断すれば、信用保証協会へ代位弁済を請求する流れになります。

④保証協会による代位弁済発生

金融機関からの請求を受けて、支払うことができない借入金を信用保証協会が弁済します。これ以降は金融機関への返済義務から解放されますが、代わりに保証協会に対して返済する義務を負うことになります。金利についても約14%となりますので、元々の借金の金利よりも負担が増えます。

なお原則的に、1つの金融機関に対して代位弁済を行うことにより、その会社自体が事故扱いとなります。ぞのため、複数の金融機関から借金がある場合には他の金融機関の保証協会付きの借金も含めた、すべての借金が代位弁済されることになります。

⑤保証協会と返済交渉

代位弁済が発生した後、保証協会は会社に対して本来の債務者に請求できる権利(求償権)を行使していきますが、一括での借金返済では会社の資金繰りが回らなくなってしまいますので、会社の実情に合わせた分割返済の交渉を進めていきます。

借金を返済して資金繰りが回らなくなり会社が倒産してしまっては本末転倒です。今後の事業計画や資金繰り表、今後の収益改善の見通しなどを提示しながら、実現可能な返済計画を信用保証協会へ提示していくことが重要です。返済に無理のない範囲で「毎月●●万円ずつであれば返済できる」と誠意を持った正直な交渉を行うことで、信用保証協会も相談に乗ってくれることがあります。

⑥事業をスリム化して再建フェーズへ

保証協会との交渉がまとまれば事業再建のフェーズへと入っていきます。自社の不採算部門の整理や経費の見直しを徹底し、事業をスリム化して高い収益性を持つ体制へと構築していくことを続けていくようにしましょう。

そうすることで、自社の再生への道筋を付けていきます。

代位弁済のポイントと注意すべきこと

借金などの債務を債務者ではない保証協会が代行して弁済し、その保証協会が債務者に対して求償権を取得する代位弁済。この代位弁済には、ポイントと注意すべき点もあります。

借金などの債務を債務者ではない保証協会が代行して弁済し、その保証協会が債務者に対して求償権を取得する代位弁済。この代位弁済には、ポイントと注意すべき点もあります。

ここからは、そのポイントなどを紹介していきます。

保証協会は「再建支援機関」ではない

信用保証協会は、信用保証協会法に基づき、中小企業や小規模事業者への融資をしやすくする金融円滑化のために設立された公的機関です。あくまで金融機関の保証を行う団体であり再建支援機関ではないため、直接的な事業再建のノウハウを持っているわけではありません。

借金の減額といった返済計画の相談には応じる場合はありますが、具体的な事業再生支援のアドバイスについては事業再生コンサルタントなど、その会社に適切な対策を提案してくれる信用保証協会以外の専門家に依頼する必要があります。

信用情報はブラックに

信用保証協会が借金を代位弁済すれば、その信用情報が信用情報機関に登録されることになります。いわゆるブラックリストに事故情報として掲載されるというわけです。

そのブラックリスト情報は返済完了から5~10年を経て削除されるものの、その間はローンやクレジットカードを新しく作成することはできなくなります。また、現在所有しているクレジットカードの使用もできなくなります。

同時に、スマートフォンの本体代金を分割払いにできなくなるほか、賃貸物件の申し込み審査に通りにくくなるといった生活に密着したサービスが使用できなくなることもありますので、その点には注意が必要です。

事業再生は「小さく強く」

事業再生を行う際には、自社の過去の規模にこだわる必要はありません。事業の選択と集中を行い、収益性の高い分野に資源を集中させることで、盤石な経営基盤を築くことができるようになります。

そうすることで、規模は小さいが強い会社に生まれ変わることができます。事業再生は「小さく強く」がキーワードだといえます。

コンサルの力が不可欠

事業再生には複雑で幅広い作業が必要であり、経営者1人だけで抱え込むのは困難な部分があります。そこで、経営が厳しくなった会社を立て直し、再生を目指していく専門家である事業再生コンサルタントの出番となります。

代位弁済は延命ではなく再生の出発点

「代位弁済」は、「ただ会社を延命するだけ」というネガティブな方法に聞こえ、会社が倒産するまでの序曲のように聞こえるかもしれません。しかし実際には「代位弁済は延命ではなく再生の出発点」にもなり得るのです。

事業再生コンサルタントとタッグを組みながら自社の事業再生を進めていくことにより、「小さく、早く、確実に」自社再建の道筋をつけられるようになります。