2024年04月25日

コロナ禍における厳しい経営環境において数多くの「ゼロゼロ融資」が行われました。現在、この「ゼロゼロ融資」の返済がピークを迎えており、資金繰りに悩む経営者もいます。このような返済に悩む経営者に向けて、「コロナゼロゼロ融資借換」とも言うべき、新たな借換え制度も用意されています。本記事ではその内容をご紹介します。

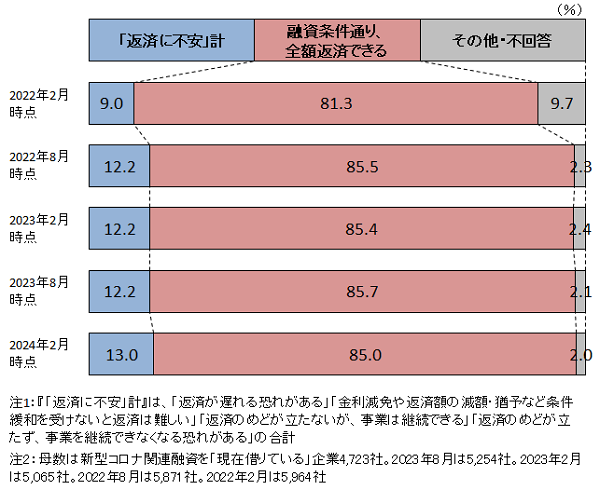

出典:新型コロナ関連融資に関する企業の意識調査(2024年2月) | TDB景気動向オンライン

出典:新型コロナ関連融資に関する企業の意識調査(2024年2月) | TDB景気動向オンライン

2020年からスタートした政府系金融機関と民間金融機関によるコロナ関連融資制度。帝国データバンクの調査によるとコロナ関連融資の返済開始時期として、88.0%の企業がすでに返済を開始しているという結果が示されました。

この調査は帝国データバンクが2024年2月15日~2月29日に全国2万7,443社に対して行ったものですが、既に9割近くの企業が返済を開始している一方、返済に不安を抱いている企業は13.0%と1割を超えていました。その懸念点は、5.7%が「金利減免や返済額の減額・猶予など条件緩和を受けないと返済は難しい」や5.0%が「返済が遅れる恐れがある」が上位であり、0.7%では「返済のめどが立たず、事業を継続できなくなる恐れがある」という答えもありました。

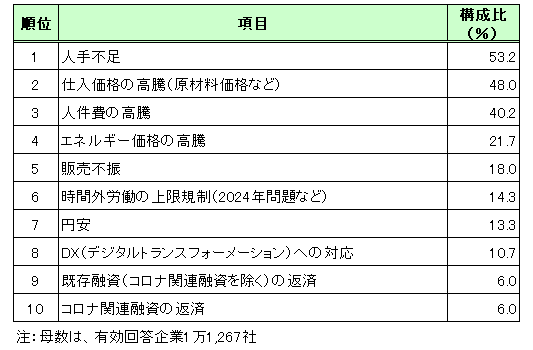

また、自社の経営上の懸念材料について聞いたところ、「人手不足」が53.2%でトップであり、「仕入価格の高騰」が48.0%、「人件費の高騰」が40.2%とそれに続いていました。

コロナ融資の返済に今後、不安を抱いている経営者のために、次の章からは以下の借換情報をご紹介していきます。

- 信用保証付債権DDS

- 求償権消滅保証

- 再挑戦支援保証

- コロナ借換保証

- 経営改善サポート保証(感染症対応型)制度

目次

信用保証付債権DDS

信用保証付債権DDSとは

| 対象者 | 信用保証協会を利用している中小企業者であって、再生計画等を策定し、金融機関等の支援を得て、経営改善・事業再生を図ろうとするもの |

|---|---|

| 劣後化手続き | 信用保証付債権について保証条件変更手続きを行う |

| 期間 | 5年超(事業再生計画等で求められている期間) |

| 償還方法 | 原則として、期限一括返済 |

| 保証料率 | 通常の条件変更手続き同様、貸付実行時の保証料を適用 |

| 金利 | 原則として、配当可能利益に応じた金利設定 |

出典:中小企業者に対する早期の経営改善や事業再生を後押しするための信用保証制度の要件を拡充します

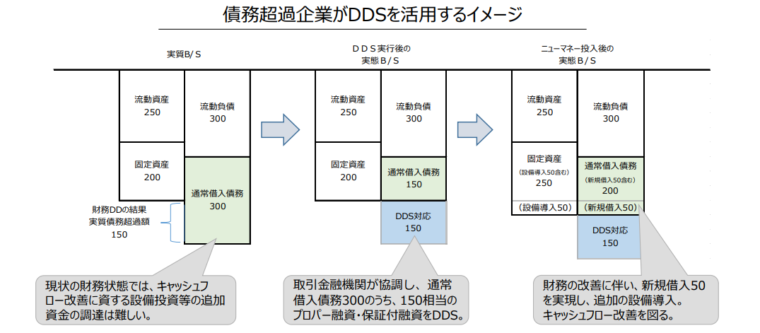

企業が債務超過の要因になっている既存の保証付融資の一部を資本的劣後債権へ転換することを「信用保証付債権DDS」と呼んでいます。これを行うことで、実質債務超過額の圧縮・解消、更には信用力アップを図り、新たな資金調達を受けることができます。

これは、認定経営革新等支援機関が経営改善計画策定支援事業によって策定を支援し、全債権者の合意を得た事業再生計画でも「信用保証付債権DDS」の対象に加えるよう要件拡充をしたことで生まれたものです。当該計画については各債権者が計画の公正性を判断するためにも原則以下の内容を含んだ計画とすることになりました。

「信用保証付債権DDS」を検討する場合、信用保証付債権しか存在しないのであれば、プロパー新規融資の同時実行を要件とすることで「信用保証付債権DDS」の対応が可能となっています。

申請要件

「信用保証付債権DDS」の要件である再生計画には、下記の内容が記載されていることが必要です。

- 事業概要

- 財務状況(資産・負債・純資産・損益)の推移

- 実態貸借対照表

- 経営が困難になった原因

- 事業再生のための具体的な施策

- 今後の事業と財務状況の見通し

- 資金繰り計画(金融支援を要請する場合はその内容)

事例紹介

とある繊維品製造業では、既存借入金2億円(保証協会付き1億円)の内、1億円(保証協会付き5,000万円)についてDDSを実施しました。

2017年に工場を新設し事業が軌道に乗り始めた同社ではコロナ禍の影響を受け、受注が低迷。2020年度の売上高は2019年度と比較して約30%減少となりました。そこで役員報酬や人員縮小による人件費の削減やコロナ禍でニーズが増えたマスクなどの衛生関連製品の提案による営業強化、インターネット販売などの再生計画を策定。代表者の年齢が比較的若かったことで長期の再生計画が可能と判断されてDDSを含めた計画策定支援に至りました。

各金融機関がDDSに対応してくれたことで、政府系金融機関から長期的な大型融資を利用でき、資金繰りに余裕が生まれ、経費の削減や新たな販売チャネルの構築など、着実に経営改善計画を履行する体制が整えられたという事業者の声がありました。

DDSについては、以下の過去記事でも扱っています。参考にご覧ください。

求償権消滅保証

求償権消滅保証とは

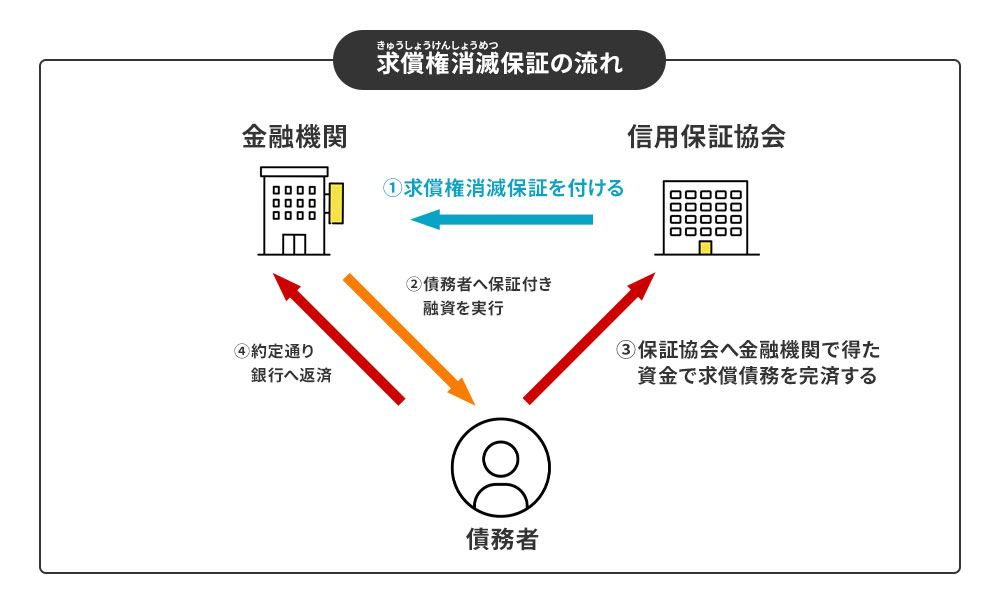

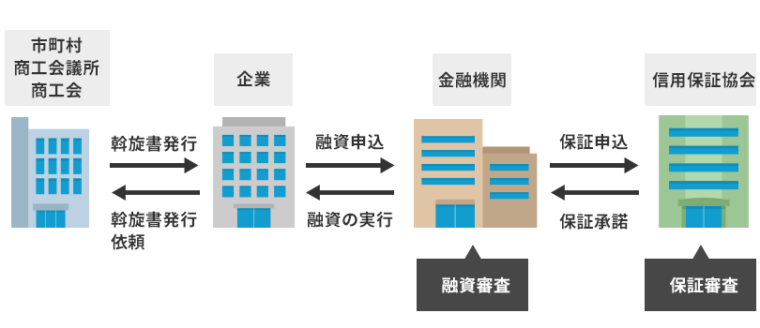

信用保証協会の保証付き融資について、借主が返済できなくなり保証会社などの第三者が借主に代わって貸主に借金を返済すると「代位弁済」となります。それ以降、信用保証協会の求償債務が残るようになり事業者は正常な金融取引ができなくなります。どんなに決算書の内容が良かったとしても、借入金や支払利子の内訳書に「信用保証協会」と記載されている限り、銀行はもちろん日本政策金融公庫からも融資は不可能になってしまいます。

そこで「代位弁済」に陥ってしまった事業者の救済措置となる保証制度として「求償権消滅保証」があります。正常な金融取引ができるよう求償債務を借換えることができ、再び銀行から融資を受けられるようになります。

「求償権消滅保証」の仕組みは次のとおりです。信用保証協会から「求償権消滅保証」という新たな保証をつけてもらうことで、求償権消滅保証付きの融資を銀行から受けられるようになります。そして、この融資による資金で信用保証協会に対して求償債務を返済します。これにより、決算書の借入金や支払利子の内訳書から「信用保証協会」という記載が消えるようになり、それ以降は正常な金融取引ができるようになります。

申請要件

「求償権消滅保証」は、信用保証協会に対して求償債務を負ってはいるものの、事業再生を図ろうとする中小企業者に向けたものです。

要件としては、当該中小企業者に対する債権の全部または一部を消滅させることを目的とする信用保証協会による保証であること。また、経営サポート会議で決定された事業再生計画、中小企業活性化協議会の支援により作成した再建計画、認定経営革新等支援機関が経営改善計画策定支援事業によって策定を支援した事業再生計画のいずれかがあることが必要です。

事例紹介

「求償権消滅保証制度」を適用したことで、資金繰りを改善できた焼き鳥店の事例もあります。 2000年に佐賀県で開業した焼き鳥居酒屋では、リーマンショック以降、毎年売り上げが減少し、借入金の条件変更などで資金繰りをしのいできました。次第に銀行への返済が滞り、2012年には信用保証協会への代位弁済の手続きがなされました。その後、業績が回復したものの過去の負債を解消する必要があり、資金繰りには余裕がない状況が続いていたといいます。

そこでこの資金繰りの問題を解決するために、商工会の支援を受け「求償権消滅保証制度」を活用することにしたのです。「求償権消滅保証制度」が適用されたことで過去の負債を一掃。滞留買掛金決済を実現したほか、新規借入ができるようになり設備投資資金や運転資金の確保ができるようになりました。同店では設備投資を行ったことでランチの売上げも増加したといいます。

再挑戦支援保証

再挑戦支援保証とは

| 対象 | 経営状況の悪化により過去に営んでいた事業を廃止または法人を解散してから5年未満で、次のいずれかに該当する方

|

|---|---|

| 保証限度額 | 3,500万円 |

新たに事業を開始しようとする方、事業開始後間もない方、過去に自らが営んでいた事業を廃止した経験を持つ方、過去に解散した会社の業務を執行する役員であった方など、「廃業歴などがあっても再度、起業にチャレンジしたい」という方を対象とした保証に、日本政策金融公庫が実施している融資制度「再挑戦支援保証」があります。

「再挑戦支援保証」を利用することにより、新規事業の実施に必要な資金を確保することを目的とした制度です。

申請方法

「再挑戦支援保証」を申請するには、創業相談時に必要な以下の書類が必要です。

- 創業計画書

- 開業届(個人)

- 定款(法人)

- 事業に必要な許認可

- 自己資金を確認できる書類

- 設備見積書など

- 不動産賃貸借契約書

2024年6月まで!期限間近の借換制度

次の「コロナ借換保証」と「経営改善サポート保証(感染症対応型)制度」という2つの借換融資は2024年6月末までとなっています。利用したい方は〆切が迫っていますので、お急ぎを!

コロナ借換保証

コロナ禍の影響により債務が増えてしまった中小企業事業者の収益力改善を支援するために、借り換え需要だけでなく新たな資金需要に対応した保証が「コロナ借換保証」です。

本制度はゼロゼロ融資の返済ピークに対応して、中小企業庁の主導で2023年1月10日からスタートしたものであり、実質無利子・無担保融資が基本です。本保証制度を使うことで、実質的に最大5年間はコロナ融資の返済を遅らすことが可能となっています。コロナ借換保証について、詳しくはこちらの記事をご覧ください。

経営改善サポート保証(感染症対応型)制度

| 保証限度額 | 2億8,000万円(一般の普通・無担保保証とは別枠) |

|---|---|

| 保証割合 | 責任共有保証(80%保証)。ただし100%保証およびコロナ禍のセーフティネット保証5号からの借換については100%保証。 (いずれも保証付きの既往借入金の範囲内の学を借り換える場合に限る。) |

| 保証料率 | 0.2%(国による補助前は原則0.8%または1.0%) |

| 金利 | 金融機関所定 |

| 保証期間 | 15年以内 |

| 措置期間 | 5年以内 |

| 取扱期間 | 2024年6月30日まで延長 |

出典:中小企業者に対する早期の経営改善や事業再生を後押しするための信用保証制度の要件を拡充します

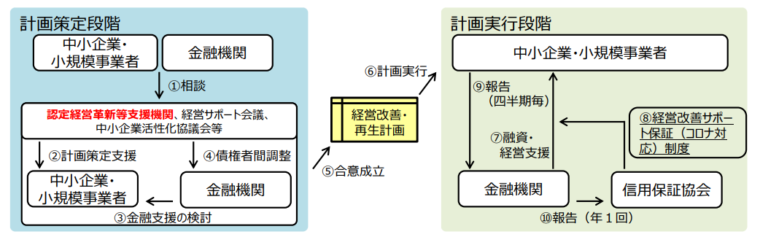

コロナ禍で多くの借入を行ったものの売上高などが改善しない中小企業者に対する事業再生の取組を後押しするため、経営サポート会議や中小企業活性化協議会等の支援で作成した再生計画等に基づき、中小企業者が事業再生を実行するために必要な資金の借入を保証する「経営改善サポート保証制度」があります。

この制度における据置期間を最大5年に緩和し、信用保証料の事業者負担を大幅に引き下げる措置を2021年4月1日からスタートしています。この制度は「経営改善サポート保証(感染症対応型)制度」と呼んでおり、コロナ後の影響の長期化や物価高などの影響で債務を抱え、経営状況の苦しい中小企業者の利用ニーズの増加が想定されることを踏まえたものです。「認定経営革新等支援機関が経営改善計画策定支援事業によって策定を支援した事業再生計画」においても全債権者の合意を得たものであれば対象とするよう要件を拡充しています。

「早く確実に」保証を受けるには専門家へ相談を

ここまでご紹介した借換保証制度を利用するには、綿密な事業計画書を作成する必要があります。中小企業が短期間で間違いがない必要書類を仕上げるのは難しいものがあります。早く、確実・正確に保証を受けられるように必要書類を作成するためには、専門家に相談するのが確実といえるでしょう。

関連記事

-

-

2025年09月24日資金繰りが厳しい…手遅れになる前の選択肢とは?赤字からの再生戦略と資金調達

2025年09月24日資金繰りが厳しい…手遅れになる前の選択肢とは?赤字からの再生戦略と資金調達資金繰りが厳しい…このままでは手遅れかもしれない。そんな不安を抱える経営者の方へ。赤字が出ていても、...

-

-

-