2023年01月26日

目次

【ゼロゼロ融資】追加支援策!コロナ借換保証がスタート

今年の夏から返済のピークを迎える「ゼロゼロ融資」。しかしコロナ禍による影響がいまだ収束しないことで、返済が難しくなっている中小企業事業者も数多く存在します。そこで政府ではゼロゼロ融資を返済できない事業者向けにむけた救済策として、新たな保証制度「コロナ借換保証」を創設しました。

今年の夏から返済のピークを迎える「ゼロゼロ融資」。しかしコロナ禍による影響がいまだ収束しないことで、返済が難しくなっている中小企業事業者も数多く存在します。そこで政府ではゼロゼロ融資を返済できない事業者向けにむけた救済策として、新たな保証制度「コロナ借換保証」を創設しました。

今回は、返済負担軽減という目的だけでなく、新規事業に対して投資を行うことで収益力強化も狙っているコロナ借換保証を詳しく解説します。

コロナ借換保証制度とは?

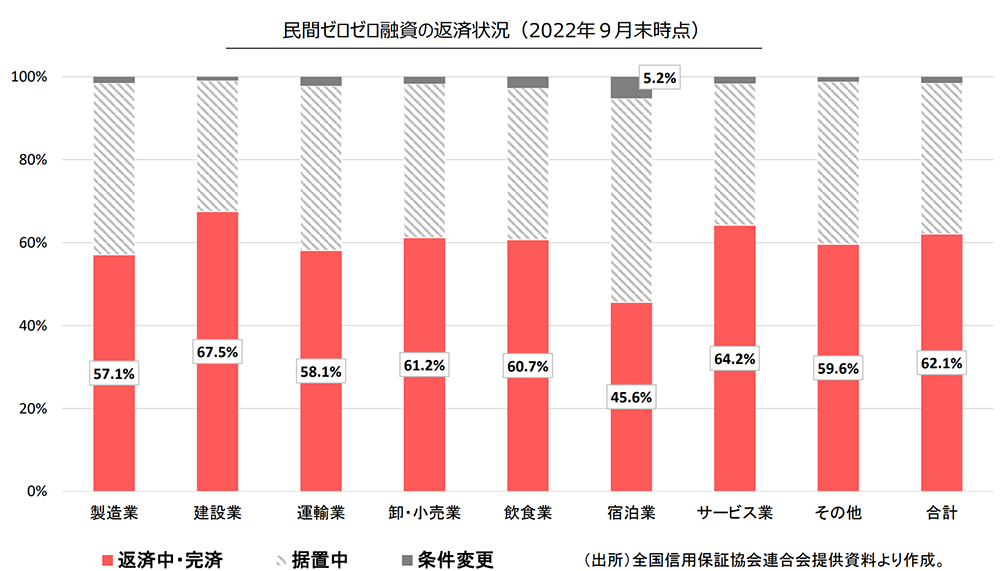

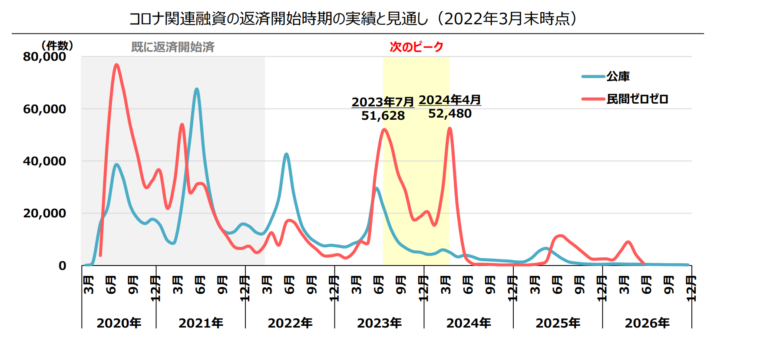

2023年7月~2024年4月に集中するとみられているゼロゼロ融資の返済開始時期。しかし2022年9月末時点で既に返済時期を迎えた事業者の中には、宿泊業をはじめとして数多くの事業者が返済をスタートできていません。

そこでゼロゼロ融資の返済のピークを目前にして、政府ではコロナ借換保証(正式名称:民間ゼロゼロ融資等の返済負担軽減のための保証制度)を2022年10月28日に閣議決定。中小企業庁の主導により、2023年1月10日から制度がスタートしています。

本保証制度は、新型コロナウイルス感染症の影響で債務が増えてしまった中小企業事業者の収益力改善を支援するために、借り換え需要だけでなく新たな資金需要にも対応するものです。

一定の要件を満たした中小企業事業者に対して借入時の信用保証料を大幅に引き下げることで、中小企業事業者の資金繰り悪化を防ぎ、倒産を防ぐねらいがあります。同時に、ゼロゼロ融資以外の保証付き融資からの借換や事業再構築といった新たな資金需要にも対応する保証制度となっています。

《業種別 ゼロゼロ融資の返済状況》

(2022年9月末時点)

《コロナ関連融資の返済開始時期の実績と見通し》

(2022年3月末時点)

返済本格スタート前に保証限度額1億円、保証料も大幅軽減!

このコロナ借換保証制度は実質無利子・無担保融資が基本となっています。本保証制度を使うことで実質的に最大5年間はコロナ融資の返済を遅らすことが可能です。

なお、実質無利子とうたっている理由は、借主である中小企業事業者がいったん利子を支払った後、その利子分の金額を借主へと返還する形態をとっているからです。

政府による保証があるため金融機関側としても融資しやすくなっており、保証限度額は1億円まで設定されています。

借主である中小企業事業者が負担する保証料は0.2%。補助前の0.85%と比べて大きくダウンしており、返済負担の軽減につながります。

なお、コロナ借換保証制度を利用できるのは、売上高あるいは営業利益率が5%以上減少しているか、セーフティネット4号あるいは5号の認定を取得している中小企業事業者に限られます。また借換時に、金融機関による伴走支援を受けることと、経営行動計画書の作成は必須となります。

※セーフティネット4号とは

自然災害などの突発的事由により、売上高が減少している中小企業・小規模事業者の資金繰り支援措置として、信用保証協会が通常の保証とは別枠で融資額の100%保証を行う制度

※セーフティネット5号とは

業況の悪化している業種に属することにより、経営の安定に支障を生じている中小企業・小規模事業者への資金供給の円滑化を図るため、信用保証協会が通常の保証限度額とは別枠で融資額の80%保証を行う制度

《コロナ借換保証制度の概要》

| 保証限度額 | 1億円 |

|---|---|

| 保証期間 | 10年以内 |

| 据置期間 | 5年以内 |

| 金利 | 金融機関所定 |

| 保証料(事業者負担) | 0.2%等(補助前は0.85%等) |

| 要件 | 売上または利益率が5%以上減少 など |

| その他 | ・100%保証の融資は、100%保証での借換が可能 ・経営行動計画書の作成 ・金融機関の継続的な伴走支援” |

| 取扱期間 | 2024年3月31日まで(予定) ※信用保証協会に保証申込がなされたもの” |

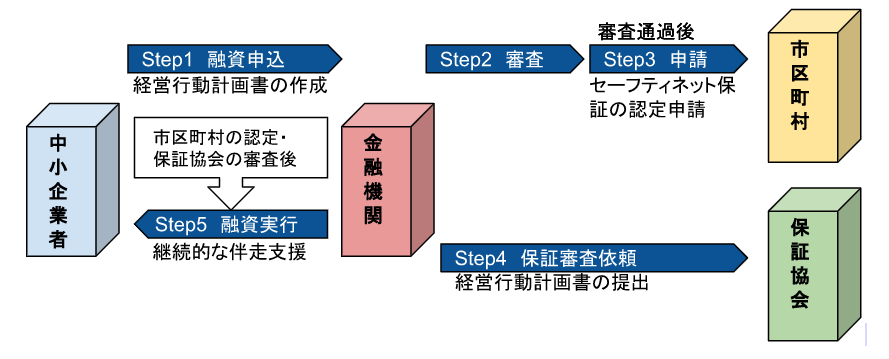

手続きの流れ

コロナ借換保証制度を利用する流れをステップごとに説明していきます。

Step1 融資申込

コロナ借換保証制度を利用したい中小企業事業者は金融機関に対して融資申し込みを行い、経営行動計画書を作成して金融機関に対して提出します。

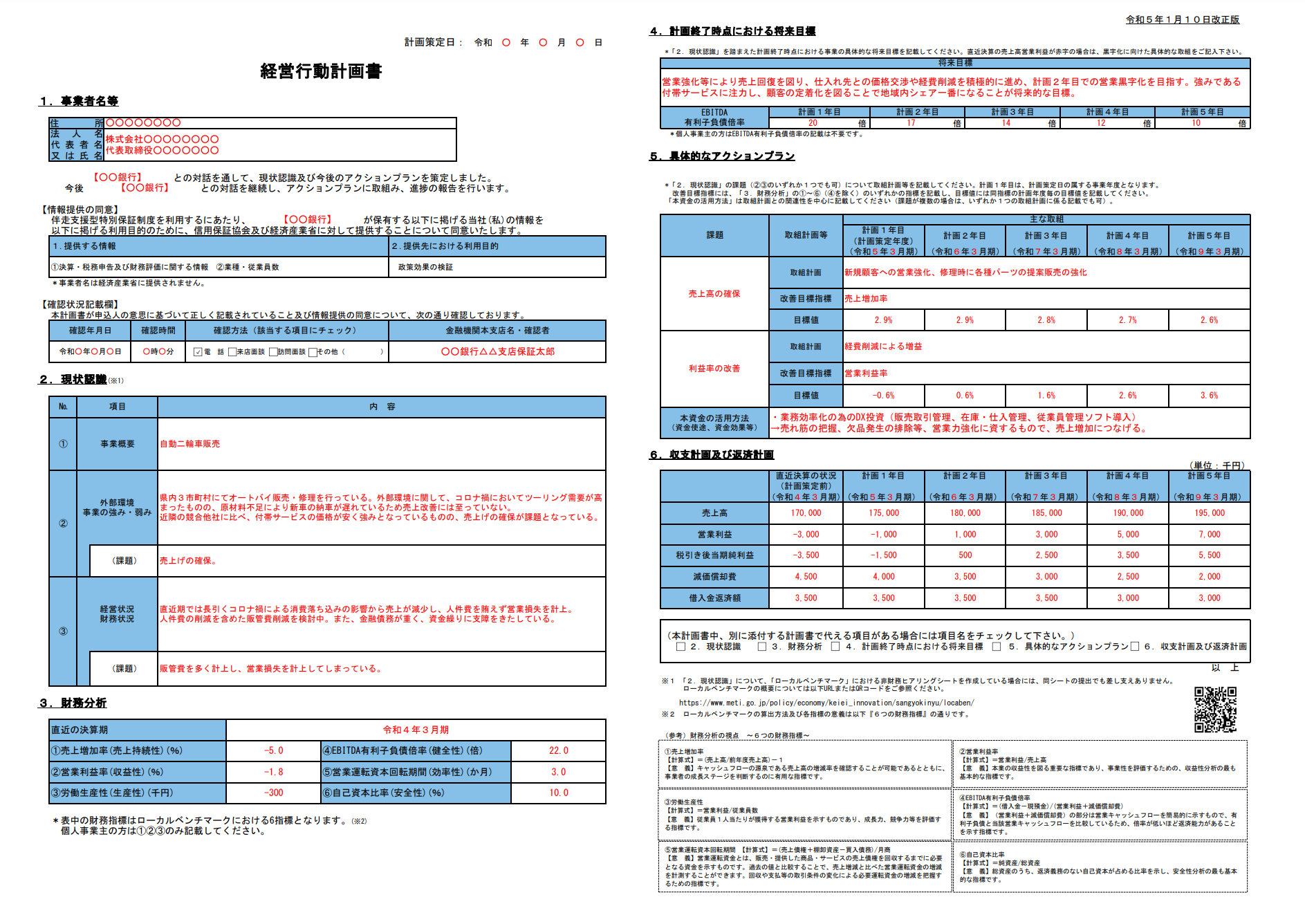

《経営行動計画書(見本)》

Step2 審査

コロナ借換保証制度を利用して融資を受けたい中小企業事業者から申し込みを受けた金融機関は与信審査を行います。

Step3 申請

セーフティネット保証は事業所の所在地を管轄する市町村長または特別区長の認定を受ける必要があります。そこで、セーフティネット4号あるいは5号に該当する中小企業事業者の場合には、金融機関が市区町村に対し認定の申請を行います。

Step4 保証審査依頼

続いて、信用保証協会に対して金融機関は保証審査の依頼をします。その際には同時に、中小企業事業者から提出を受けた経営行動計画書も提出します。

Step5 融資実行

金融機関、市区町村、信用保証協会の3者すべてがコロナ借換保証を承認することで、融資が実行されます。

狙いは収益力の強化

コロナ借換保証制度が目指しているのは、本来は倒産するべき、経営が改善しないまま生きることも死ぬこともできない「ゾンビ企業」を安易に救うことではありません。

新規事業への投資などによって、中小企業事業者の収益力強化を図っていくことが最大の目的です。そのために融資を受ける条件として経営行動計画書の提出が条件になっているのです。

経営行動計画書では、金融機関との対話を通して自社経営状況の現状認識や今後のアクションプランを作成していきます。経営行動計画書を提出した後も金融機関との対話を継続していきながら、アクションプランに取り組み状況に対する進捗報告が求められます。

そのため、融資を受ける中小企業事業者にとって、この経営行動計画書は非常に大事なものとなります。

ピンチをチャンスを変えるには専門家へ相談を

コロナ禍によって経営にダメージを受けた中小企業事業者はゼロゼロ融資を受けている場合が多いはずです。

これまで事業再構築補助金など、経済環境の変化に対応するためのさまざまな支援策が打ち出されてきました。しかしどの支援策も事業規模や事業内容によって限度額が設定されており、申し込み条件も複雑なものです。

今回のコロナ借換保証制度も経営行動計画書の提出が義務づけられており、自社の強みや弱点、特徴などを客観的に評価することが不可欠です。適切な支援を受けるためには、事業再生の専門家へと相談を行い適切な助言を受けるようにしましょう!

関連記事

-

-

-

-

2023年05月01日経済産業省が「中小企業活性化パッケージNEXT」を公表。ポストコロナに向けた取り組みや総合的支援の中身とは

2023年05月01日経済産業省が「中小企業活性化パッケージNEXT」を公表。ポストコロナに向けた取り組みや総合的支援の中身とは中小企業庁では、経済環境の変化を踏まえた資金繰り支援の拡充 収益力改善・事業再生・再チャレンジをさら...

-